В данной статье хочу представить вниманию сравнение доступности жилья и ипотечного кредитования в различных странах. Постараться объективно оценить возможность среднего гражданина этих стран приобрести жилье на среднюю зарплату как в ипотеку, так и без использования заемных средств.

Сразу оговорюсь, что данное исследование не претендует на истину, поскольку всегда достаточно сложно вывести средние значения по заработной плате, по стоимости метра квадратного жилья. Особенно сложно по стоимости квадратного метра жилья, поскольку в одном и том же городе цена может различаться значительно в зависимости от места и качества новостройки. Поэтому усредненные значения по заработной плате и стоимости квартир в США и европейских странах я брал с информационного ресурса для путешественников, а средние значения по России, Беларуси и Украине по данным официальных органов статистики этих стран. Понимаю, что многие не согласны с официальной статистикой, но других достаточно объективных данных не существует в природе. Аргумент «по моим личным ощущениям» не является убедительным, у всех индивидуальные «личные ощущения» сильно отличаются в различные стороны.

Доступность нового жилья для населения

Сложнее складывается ситуация с изучением условий ипотечного кредитования в разных странах. Дело в том, что на 90% информация по ипотечному кредитованию в различных странах носит целенаправленный рекламный характер в духе – «Берите ипотеку в такой-то стране!!! Это престижно, дешево (низкая ставка) и очень выгодно, мы сделаем за Ваши деньги все документы! И будет Вам счастье!». Совершенно четко видно, что подобную рекламу продвигают глобальные кредитные учреждения, чей интерес состоит как в можно большем количестве заемщиков, в том числе и иностранных. Понятно, что в такого рода статьях озвучиваются только преимущества ипотеки. При этом конечно рекламируется нижний порог ставки по ипотечному кредиту. Отсюда и стойкой убеждение части нашего общества что «там у них» ставка по ипотеке низкая, обычно называют 2% годовых в Германии и Чехии, а «здесь у нас» грабительская вроде 8-10% от Сбербанка. Рунет полон такого рода стенаний и возмущений части сограждан, к сожалению, не способных глубже вникнуть в то, как обстоят дела на самом деле. Моя попытка в этой статье разобраться с реальными ставками по ипотечному кредитованию в других странах, а также размером всех остальных платежей (кроме процентов по кредиту), которые заемщику будет необходимо выплатить за время действия договора ипотечного кредитования с банком. Сразу скажу, что размер ипотечной ставки я брал средний, поскольку практически во всех странах «вилка» процента по ипотечному кредиту составляет от 2 до 6 процентных пунктов. Начнем с того, что нижний порог ставки по ипотечному кредитованию касается в основном категорий различных льготников – молодых семей, малоимущих, государственных служащих и т.д. в рамках конкретных ипотечных программ различных стран, финансируемых, как правило, за счет государственного бюджета. Основная масса ипотечных заемщиков во всех без исключения странах фактически получают кредит именно по средней в этой стране ставке, а не льготной. Надо понимать, что и банки в своей рекламе также озвучивают нижний порог ставки и совершенно целенаправленно умалчивают о размере различных комиссий и иных платежей, с которыми заемщик столкнется непосредственно при оформлении ипотечного кредита. А такого рода платежи существенно влияют на «стоимость» ипотечного кредита в сторону его увеличения. Естественно, что все условия кредитования брал для резидентов этих стран, поскольку для нерезидентов условия и ставка значительно жестче.

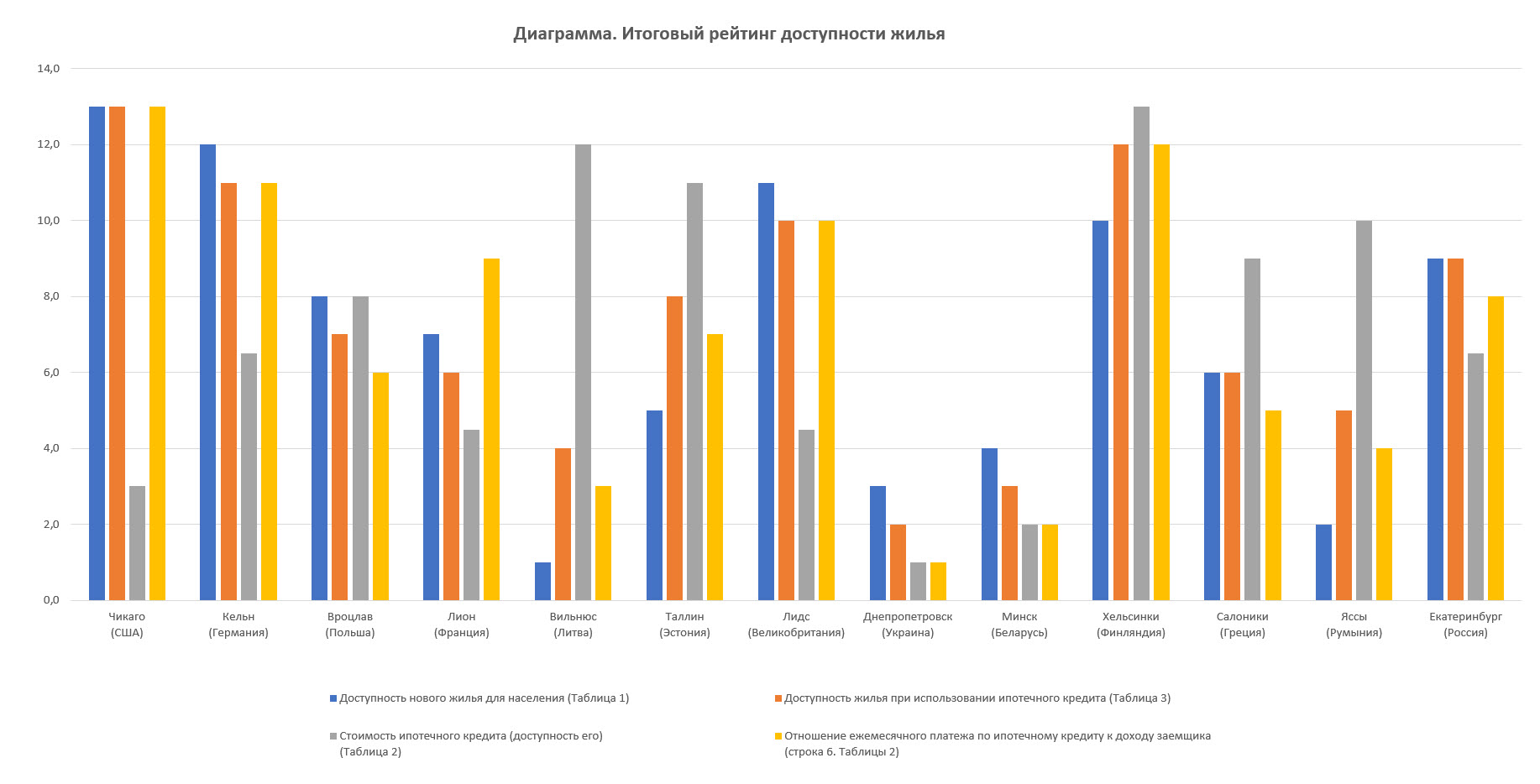

В Таблице 1 я попытался разобраться с доступностью жилья в различных странах. Почему мною взяты были именно эти страны и города? Относительно стран – хотелось понять, как обстоят реально дела в самых экономически развитых странах – США, Великобритании, Германии, Франции, Финляндии, Греции, которые нам постоянно приводят в пример в качестве образца – «вот мол у них то… даром банки раздают деньги и все для человека только делается!». Далее взял страны «младоевропейцев», которые по утверждению отечественных либералов избрали «верный путь», в отличие от нашей страны, к ним относятся – Польша, Литва, Эстония, Румыния. А также взял наших ближайших соседей – Украину и Беларусь с которыми мы находились в равных условиях экономического старта в 1991 году. Но это я комплимент им делаю, на самом деле не совсем равных, Россия как правопреемница СССР оставила за собой и внешний долг СССР в 1991 году в размере порядка 60 миллиардов долларов. Данные в Таблице 1 показаны в двух валютах – в евро и рублях. За базовую величину взял квартиру 80 квадратных метров в новостройке. Старался брать не столицы, а крупные промышленные центры с населением от одного до двух миллионов человек, поскольку стоимость жилья в столичных городах зачастую близко не отражает стоимость в целом по стране. Но в четырех странах – Финляндии, Литве, Эстонии и Беларуси, к сожалению, не обнаружил крупных промышленных городов, не являющихся столицами, равных примерно таких городам как Чикаго или Кельн. Естественно, справедливее и логичнее всего надо сравнивать стоимость жилья относительно средних доходов населения, а именно посчитать сколько годовых доходов среднего гражданина стоит квартира 80 квадратных метров в центре этих городов. Что получилось на основе этих данных Вы можете наблюдать в таблице ниже. В строке 6 таблицы 1 указано место, которое занял данный город в этом неофициальном зачете по доступности жилья для населения.

На основании Таблицы 1 можно сделать следующие выводы:

- самое доступное жилье все-таки находится в самой экономически развитой стране – США (1 место), за ней следуют не менее экономически развитые страны Германия (2 место) и Великобритания (3 место);

- самая высокая стоимость жилья для граждан Литвы (13 место), Румынии (12 место) и Украины (11 место);

- в России ситуация достаточно неплохая, мы находимся на 5 месте и очень близко с небольшим отрывом от Германии и Великобритании, после нас Польша (6 место) с достаточно большим отрывом, где требуется 14,39 годовых доходов для приобретения жилья и Франция (7 место), где требуется 14,39 годовых доходов.

Стоимость обслуживания ипотечного кредита

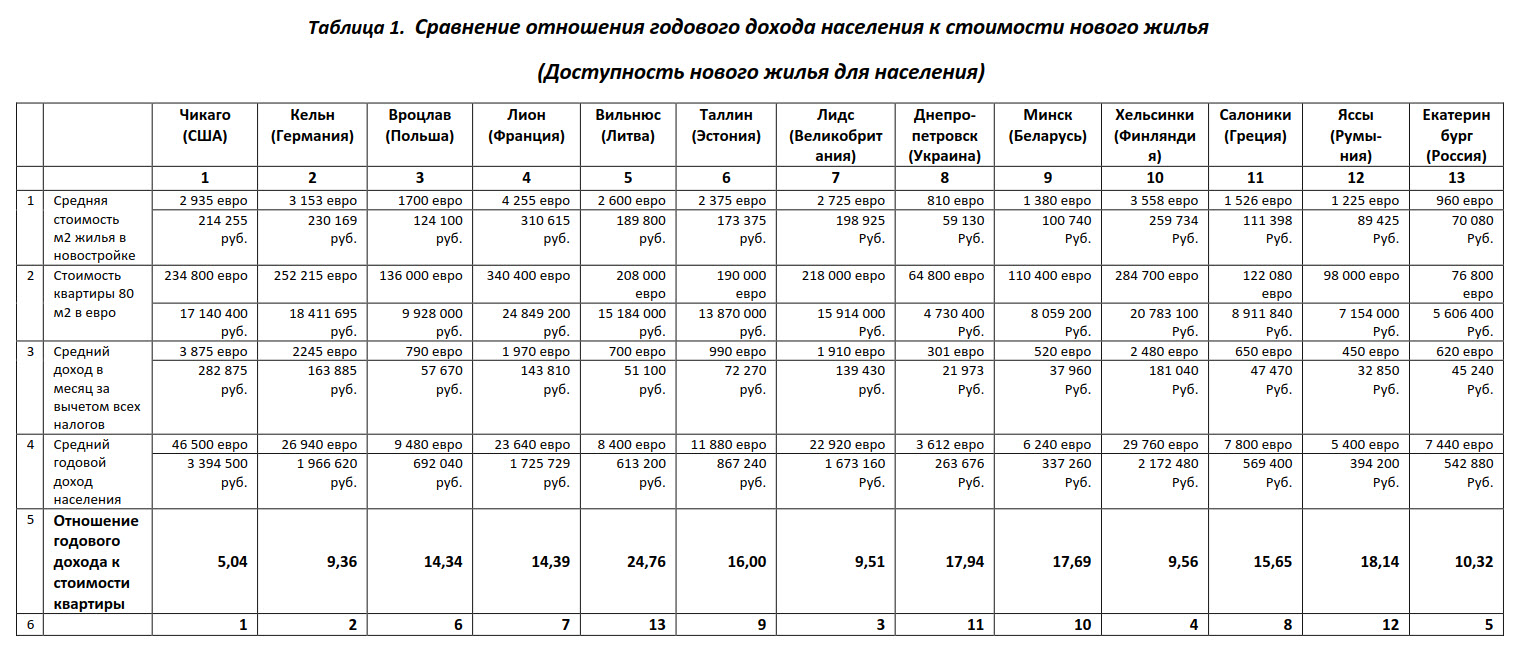

На основании данных Таблицы 1 хочется посмотреть, как реально обстоят дела с обслуживанием ипотечных кредитов в этих городах, а именно учесть полную стоимость ипотеки со всеми платежами – процентами, комиссиями, налогами, госпошлинами и т.д.

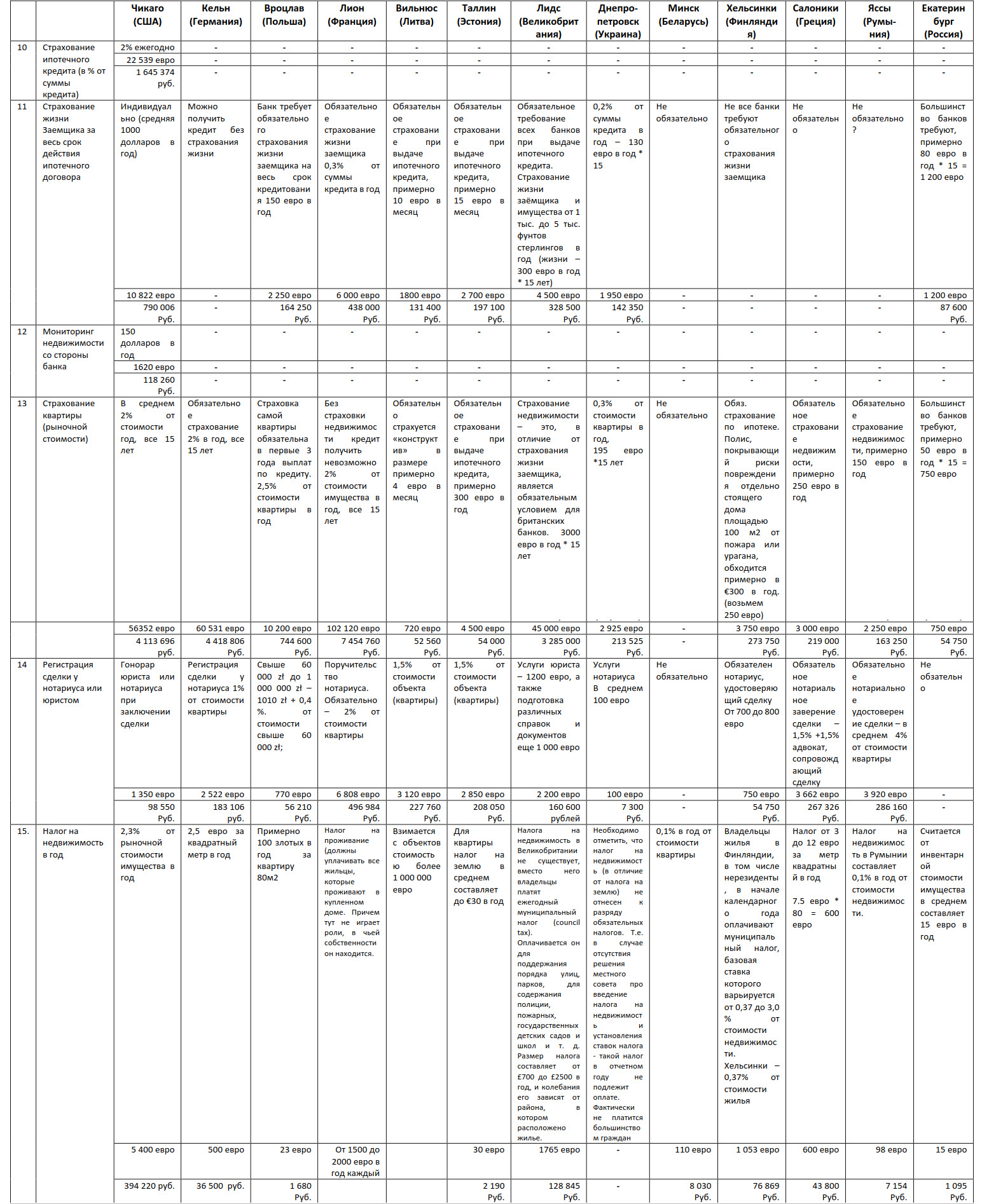

Для составления Таблицы 2 были использованы данные с официальных сайтов банковских учреждений этих стран, налоговых органов, центральных банков, данных официальной статистики, личного опыта граждан этих стран, публикуемого на различных тематических форумах. За основу были взяты условия ипотечного кредитования при первом взносе заемщика в 40% от стоимости жилья. Для расчета платежей использован ипотечный калькулятор. Средние ставки по ипотечному кредитованию на 15 лет брал на основании данных Центральных банков этих стран за 2018 год.

Что получилось из этого можно наблюдать в нижеприведенной таблице:

Необходимо также пояснить следующие моменты по Таблице 2:

- налог на недвижимость (строка 15) не включал в стоимость кредита!

- в большинстве стран без ипотечного брокера практически не реально получить кредит, особенно в самых «развитых стран», где больше всего и развиты различные сборы с заемщика;

- данные по Украине приведены по условиям Приватбанка;

- ВСЕ БАНКИ ВСЕХ СТРАН используют только аннуитетные платежи, то есть сначала в течение 5-8 лет выбираются в основном проценты по кредиту, а только потом «тело» кредита, что делает невыгодным для заемщика его досрочное погашение;

Исходя из данных Таблицы 2 можно сделать следующие выводы о доступности ипотечного кредитования в этих странах. Для начала необходимо расставить их по местам в «Рейтинге доступности ипотечного кредита» (строка 20):

1 место занимает Финляндия (Хельсинки) с коэффициентом отношения «тела» кредита к прочим уплачиваемым платежам, в том числе процентам 0,18, то есть как сами видите на кредит в сумме 170 820 евро, сумма всех переплат составит – 31 341 евро. Это является самым низким показателем из всех исследованных стран. Действительно, исходя из данных таблицы ипотечный кредит в Финляндии является самым привлекательным. Но надо опять же четко понимать, что ипотечные кредиты на таких условиях дают только гражданам Финляндии с хорошей работой и безупречной кредитной историей. Для иммигрантов и иностранцев (нерезидентов) условия значительно жестче. Напомню, что в Таблице 1 Финляндия заняла 4-е место с коэффициентом 9,56, то есть на покупку квартиры 80 метров квадратных надо 9,56 годовых зарплат среднего финна, что в общем то тоже совсем не плохо. Безусловно, весьма неплохой показатель, который показывает доступность ипотечного кредитования для граждан;

2 и 3 место с примерно одинаковым показателем заняли Литва (Вильнюс) и Эстония (Таллин) с 0,30 и 0,34 соответственно. Казалось-бы тоже стоимость ипотечного кредита в этих странах привлекательна, но она нивелируется высокой стоимостью жилья в новостройках в этих городах. В Вильнюсе на покупку нового жилья необходимо почти 25 годовых доходов (последнее 13-е место в Таблице 1.), а в Таллине 16 годовых доходов (9 место в Таблице 1.). На мой взгляд, дороговизна жилья в этих городах вызвана малыми масштабами нового строительства. Сам я был в Вильнюсе три раза и два раза в Таллине в 2017-2019 годах и не заметил там нового строительства практически, не только в столицах, но и во всей Прибалтике, по которой я ездил на автомобиле. Видел только одиночную застройку, новых районов мне увидеть не довелось.

4 место в этом рейтинге досталось Румынии (Яссы) с коэффициентом 0,63, что тоже нивелируется высокой стоимостью квартир, а именно для приобретения новой квартиры необходимо 18,14 годовых дохода среднего гражданина Румынии, проживающего в этом городе. (11 место в Таблице 1).

5 и 6 место с очень близкими показателями заняли Греция (Салоники) с показателем 0,68 и Польша (Вроцлав) с показателем 0,70. У этих стран также и доступность жилья примерно одинаковая, в Салониках надо выложить 15,65 годовых доходов (8 место в Таблице 1.) за новую квартиру, а в Вроцлаве 14,34 годовых доходов (6 место в Таблице 1.) придется заплатить за квартиру 80 метров квадратных в новостройке.

7 и 8 место разделили две страны – Россия (Екатеринбург) и Германия (Кельн), где отношение «тела» кредита к сумме переплат составляет одинаковую величину – 0,92. Обращаю Ваше внимание, что многие ставят в пример нам именно Германию, где ставка по ипотечному кредитованию смотрится значительно «красивее» российской ставки. Хотя при внимательном рассмотрении средний житель Германии переплатит за ипотечный кредит почти столько же, сколько и российский обыватель. Также у Германии и России примерно одинаковые позиции по «доступности жилья» в Таблице 1, Германия – 9,36 годовых дохода, Россия – 10,32 годовых дохода за квартиру в новостройке. Но в Германии стоимость ипотеки в том числе и приобретения любой недвижимости сильно увеличивает налог на приобретение, который применяется единовременно, при покупке любой недвижимости, как резидентами (гражданами Германии), так и нерезидентами (иностранными гражданами). По статистике Банка России в среднем ипотеку независимо от суммы и срока кредита заемщики в России выплачивают за 6-7 лет.

9 и 10 место с одинаковым показателем 0,95 разделили Франция (Лион) и Великобритания (Лидс). Хотя по доступности жилья для среднего гражданина Великобритания с показателем 9,51 (Таблица 1) значительно опережает Францию с ее показателем 14,39 (Таблица 1). Среднему французу надо работать больше почти на 5 лет, чтобы позволить себе аналогичное жилье.

11 место получили США с коэффициентом 1,17, то есть сумма всех переплат по кредиту будет больше самого «тела» кредита. Это не удивительно, учитывая, что США самая продвинутая страна в смысле сравнительно честного и законного отъема денег. Да и «низкие ставки на ипотеку в США» это миф, так было до 2008 года. После финансового кризиса ставки по кредитам в США значительно выросли. Но в любом случае, на основании данных Таблицы 1., США все равно остаются страной с самой доступной недорогой недвижимостью, где на приобретение квартиры 80 метров квадратных в Чикаго требуется чуть больше пятилетнего среднего дохода. Конечно, в городах Нью-Йорк и Лос-Анджелес квартиры стоят значительно дороже и недоступны среднему гражданину, но в остальных крупных городах проблема с жильем остро не стоит. В конце концов в Москве цены на жилье тоже значительно выше среднего.

12 место занимает Республика Беларусь с коэффициентом 1,28, что обусловлено высокой ставкой по ипотечному кредитованию. Вообще, при изучении ипотечного рынка Беларуси сложилось впечатление его не развитости, в отличие от других стран. Объемы ипотечного кредитования в Беларуси не значительны, по сравнению с Европой и Россией. Да и доступность жилья оставляет желать много лучшего (Таблица 1), которая составляет почти 24 средних годовых дохода.

13 место получает Украина с коэффициентом 2,43, что означает переплату по ипотечному кредиту в 2,43 раза. Кроме как «грабительскими» такие условия назвать сложно, но обусловлены они прежде всего уровнем инфляции в экономике Украины общим кризисом украинской экономики, в результате которого ставки по всем видам кредитов возрастают. Доступностью жилья Украина также не может похвастаться, где необходимо почти 18 годовых доходов для приобретения средней квартиры (Таблица 1).

Какие выводы можно сделать по данному вопросу?

Наверно основной вывод напрашивается следующий – декларируемая (фактическая) низкая процентная ставка не является гарантией низкой стоимости обслуживания ипотечного кредита! В подавляющем большинстве «развитых стран» только проценты по ипотечному кредиту далеко не являются всеми расходами по его обслуживанию. Значительную долю платы за ипотечный кредит также составляют – комиссии банка, сборы посредников, налог на приобретение недвижимости, страховки и т.д.

В ряде стран (Литва, Эстония) низкая процентная ставка по ипотеке с лихвой «компенсируется» фактически недоступными ценами на жилье для населения. С другой стороны, относительна высокая ставка в России (9,5% годовых) нивелируется малыми сборами и доступными страховками, что делает ипотечный кредит равным по стоимости обслуживания такой стране как Германия, где ставки по ипотеке считаются самыми низкими.

Также можно сделать и другой вывод – нигде жилье не является дешевым относительно средних доходов населения. Здесь мы даже находимся в лидерах по доступности жилья (5-е место в Таблице 1). Можно с уверенностью также сказать, что в подавляющем большинстве стран и ипотечный кредит является также дорогим удовольствием. Банки есть банки и кредитовать кого-то себе в убыток никто естественно не будет. Да и налоги в большинстве стран на приобретение и содержание любой недвижимости достаточно высокие.

Итоговый рейтинг доступности жилья

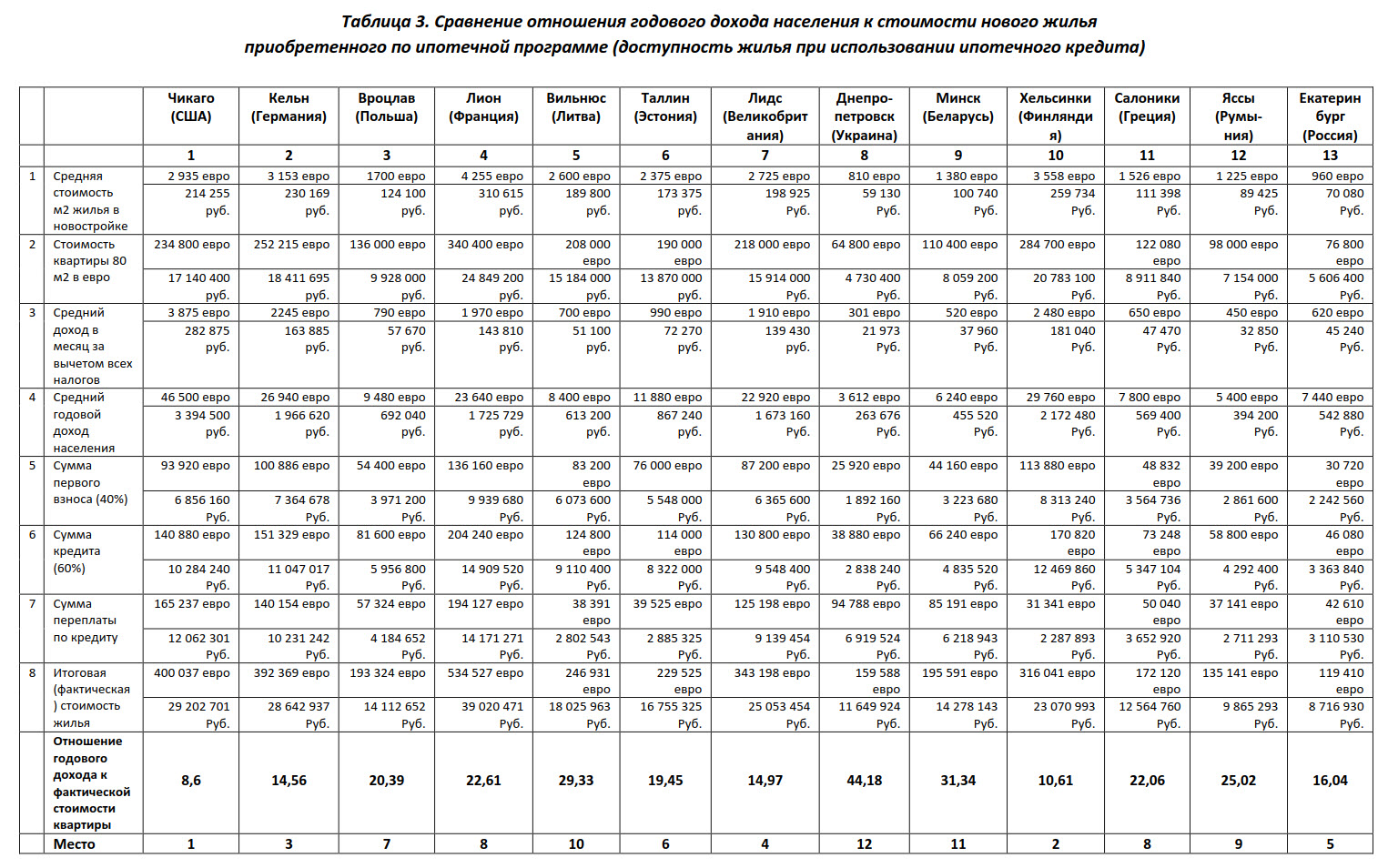

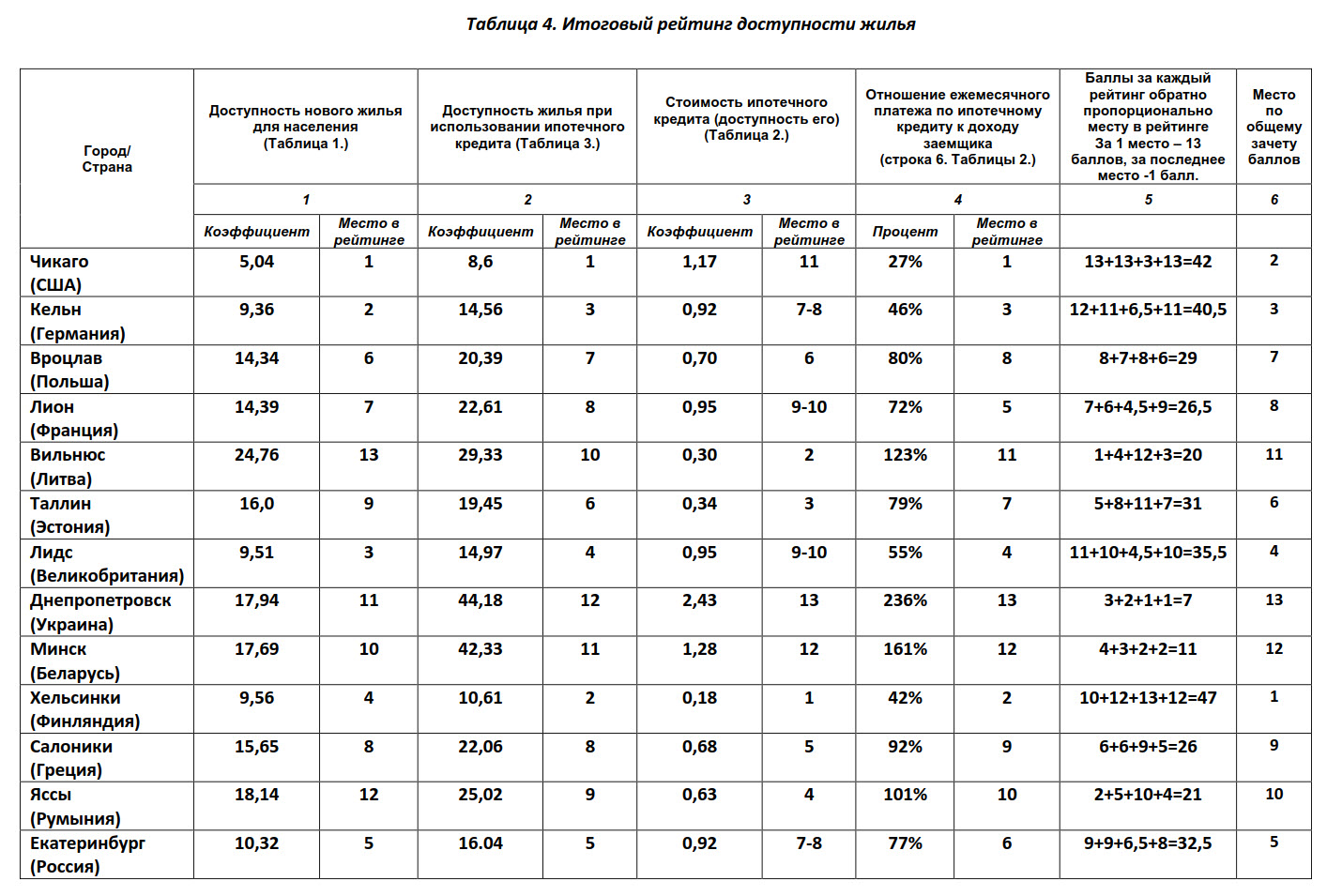

Необходимо сделать общие выводы по итоговой Таблице 4 в которой я объединил все критерии, рассмотренные в таблицах – 1, 2 и 3. На мой взгляд это общая оценка достаточно объективна, чтобы понимать общую картину на рынке первичного жилья в рассматриваемых странах. И на основании этих показателей постарался вывести среднюю величину (столбец 6. Таблицы 4), характеризующую ситуацию в конкретной стране по сравнению с остальными рассматриваемыми странами путем присвоения символических «баллов». Принцип – чем выше место в рейтинге таблиц 1-3, соответственно тем больше присваивается «баллов». Также включил и показатель характеризующий отношение среднемесячного дохода к платежу по ипотечному кредиту (столбец 4, таблицы 4.), поскольку он тоже является одним из важнейших показателей доступности ипотечного кредита и как следствия – доступности жилья.

Первое место по совокупности всех факторов заняла Финляндия (Хельсинки) – 47 баллов, где самый доступный ипотечный кредит, в том смысле что заемщик переплачивает меньше всего процентов, комиссий, налогов и пошлин – 0,18 от «тела» кредита. Второй фактор выводящий Финляндию в лидеры – высокие доходы населения. Хотя жилье дешевым в Финляндии не назовешь – почти 3 900 евро за метр квадратный в Хельсинки.

Второе место заняли США (Чикаго) с 42 баллами по совокупности всех факторов. Достаточные большие переплаты по ипотечному кредиту и высокая относительная стоимость жилья с лихвой компенсируются высокими доходами населения. Всего 27% дохода будет уходить на обслуживание ипотечного кредита на квартиру в 80 метров квадратных. Похоже, что слухи о запредельной стоимости жилья в США сильно преувеличены, как и неспособность населения позволить себе жилье такого рода. Я конечно не знаю, может быть квартиры такого размера в США действительно являются уделом малообеспеченных слоев населения.

Третье место достается Германии (Кельн) с 40,5 баллами. Здесь конечно большую роль также играют высокие средние доходы населения в случае ипотеки платежи будут составлять - 46% дохода среднего бюргера. Хотя стоимость жилья тоже достаточно высокая, что в общем то характерно для развитых стран в числе которых несомненно находится и Германия.

На четвертом месте расположилась Великобритания (Лидс) с 35,5 баллами где показатели несколько схожи во всем с Германией. Высокие средние доходы населения компенсируют отнюдь не дешевые цены на недвижимость и дорогая стоимость обслуживания ипотечных кредитов.

Пятое место присуждается России с 32,5 баллами по совокупности всех факторов. Лично для меня это удивление не вызвало, поскольку цены на новое жилье в Екатеринбурге за последние 10 лет выросли только на уровень инфляции. Любой желающий это может проверить. Происходит это в силу развития нового строительства и увеличения объемов ипотечного кредитования, а также роста средней заработной платы. Не замечать этого может только слепой, новые дома вырастают как грибы после дождя. Цены на жилье растут только благодаря дешевеющей ипотеки, поскольку она значительно увеличивает спрос на квартиры. Также большое преимущество приобретения жилья в ипотеку в России является отсутствие различных комиссий, налогов и иных сборов при обслуживании ипотечных кредитов, но размер ставки по кредиту - 9,5% оставляет желать лучшего конечно.

Шестое, седьмое и восьмое места заняли соответственно Эстония (Таллин – 31 балл), Польша (Вроцлав – 29 баллов) и Франция (Лион – 26,5) с примерно одинаковыми показателями. Большое преимущество Эстонии дает малый размер платежей по обслуживанию кредита, но нивелируется это высокими ценами на жилье в новостройках. В Польше и Франции высокие средние цены на жилье, а также дорогое обслуживание ипотечных кредитов.

Девятое и десятое место занимают страны Южной Европы соответственно Греция (Салоники – 26 баллов) и Румыния (Яссы -21 балл). В этих странах высокие цены на недвижимость, относительно низкие доходы населения и дорогие получаются ипотечные кредиты. Чем это объяснить, какими факторами, я даже затрудняюсь сказать. Мне кажется не развитостью экономики и строительства при высоком спросе на недвижимость со стороны нерезидентов с богатого севера Европы, которые хотят приобрести недвижимость в хорошем климате.

Последние места этого рейтинга занимают наши соседи – Литва (Вильнюс – 20 баллов) – 11 место, Беларусь (Минск – 11 баллов) – 12 место и Украина (Днепропетровск – 7 баллов) – 13 место. Новое жилье в этих странах практически недоступно для граждан. В случае Литвы виноваты низкие объемы строительства нового жилья, а спрос присутствует значительный при наличии дешевого ипотечного кредита. Три раза был в Вильнюсе лично и не заметил там масштабного нового строительства, хотя это столица все-таки. В случае Беларуси даже не знаю, чем объяснить такую ситуацию. Тут мне кажется нет внятной концепции экономического развития страны и не понятно какая модель экономики строится. При исследовании обзоров ипотечного рынка Беларуси я так понял, что ипотечные программы толком в Минске не работают. Ну с Украиной вообще то понятно. Цены там уже стали европейские на все, а вот с доходами европейского уровня как- то все не понятно. Плюс масштабное увеличение гривневой денежной массы разгоняет инфляционные процессы, которые в свою очередь сильно задирают ставки по кредитованию. В экономике Украины при таких условиях никакие ипотечные программы конечно же не работают.

Комментарии

Отличная работа!

Феноменальная просто, количество владельцев собственного жилья еще добавить, раз речь про доступность.

Справедливое замечание, это важный очень показатель. Но боюсь такую статистику трудно будет найти.

вы абсолютно не понимаете принципа аннуитетных платежей! ни какие проценты вперёд не выбираются, хватит постить этот миф для имбецилов

хм а вы кредитные договора читать не пробовали???

ещё один Фома кичится своим невежеством, кушай https://aftershock.news/?q=node/793698

Спасибо! Надеюсь будет познавательно.

Всегда радостно было с 2% по ипотеке (не 1,9% или 2,1%, а именно 2%, фигурирующих во всех либеральных опусах), то что стоимость жилья 1 миллион долларов, это так мелочи, главное 2%.

Обычный дом в сша стоит 250-350 тыщ, миллион это уже в хорошем месте и модного вида.

Шо?

Не так?

Проглядите ленту Алекса, у него была новость про стоимость жилья в Канаде, в США еще выше.

Зашёл на realtor.ca, увидел дома

дороже 1м - 27,9 тыс.

0,5м - 1м - 55,5 тыс

0 - 0,5м - 127 тыс.

И алекс-нож утверждает, что типовое это 1м? Он сделал мне смишно. (шопотом) похоже, алексу-ножу нельзя доверять

Он сам что-ли придумывает статистику? Берет с тематических сайтов. В Канаде в самой дешевой провинции средний ценник на дом стоил в районе 150-200 американских долларов, пишу по памяти, могу соврать, но не принципиально.

Я привёл стату с тематического сайта, по этой стате, дом 1м это ни разу не типовой дом. Цифра 250-350 более адекватна чем 1м

Типовой это какой? Средний?

Дом для простого человека))) Коих большинство.

Слишком размытое понятие. Средний ценник на жилье еще могу понять.

Тогда лучше медианный, а не средний.

По США сомнения меня взяли. Погуглил чуток:

1) The average monthly net salary in the US is around 2730 USD

2) Survey data reveal the median monthly cost of owning and living in a mortgaged home -- including mortgage payments, insurance, and utilities -- was $1,494 in 2015.

Так что 27% дохода - это явно недобор.

По США вообще сложно вывести средние значения. Очень большой разброс и по доходам и по стоимости жилья - между штатами и конкретными городами. Ориентировался на Чикаго конечно

Спасибо за работу)

Спасибо! Старался. Конечно не совершенная работа, но думаю основные тенденции проследить можно.

Спасибо, но все же более правильный показатель, ИМХО, это не доступность *ипотеки*, а доступность *жилья*, типовое жилье в регионе в средних окладах в этом регионе.

И быстро выяснится к примеру, что в США этот показатель ухудшился в РАЗЫ с 60-х - лохов теперь загоняют в ипотечную кабалу.

Спасибо! В новой версии статьи обязательно учту это.

Странно. У автора в Чикаго приведена "средняя зарплата за вычетом всех налогов в Чикаго" 3875 Евро. Однако, на сайте gooper.ru данные другие: "Средняя зарплата Чикаго, США 2884.86 евро".

Далее: "за вычетом всех налогов". На сайте gooper.ru просто "средняя зарплата".

Далее. Практически обязательная медстраховка, что около $1000 на семью как-то учтена? Это уже 25-30% зарплаты при одном работающем. Скажем, в России треть зарплаты за медстраховку не платят ежемесячно.

Так что я бы несколько уточнил условия. В плане обязательных расходов.

Про обязательную медицинскую страховку в штатах есть хорошая статья:

https://wolfstreet.com/2019/09/25/to-what-extent-health-insurance-bleeds-employees-employers/

Спасибо! Очень признателен за предоставленную информацию по ссылке!

Спасибо, очень показательно.

Эм, а как же все прочие расходы вроде образования и медицины, страховка? Сравнение самих доходов имхо малоинформативно.

Вот тут надо бы уточнить. При досрочной выплате практически вездк клиенту предоставляется выбор: уменьшить срок или месячный платеж.

Ну и важный факт, что производится перерасчет за весь срок, с первого дня. Ануитетный платеж конечно увеличивает сумму переплаты, но исключительно за счет того, что в начале срока нет неподъемных для заемщиков конских выплат, а они равные весь скок. Но при этом остаток тела долга куда как медленнее уменьшается.

Конечно банку выгоднее когда кредит растянут на максимальный срок с минимальным уменьшением тела долга, но схему с диферециированными выплатами абсолютное большинство заемщиков и не потянет.

Так что какого-то мошенничества тут нет. Надо просто понимать, что переплата будет больше и почему.

Так про мошенничество и речи не идет. Просто действительно досрочное погашение получается при таком раскладе не совсем выгодным

Обратите внимание, я написал, что при досрочном погашении ВСЕ пересчитывается С ПЕРВОГО ДНЯ ДОГОВОРА. То есть те проценты, которые вы оплатили в первой части выплат за тело, будут тоже пересчитаны и излишки направлены на погашение самого тела долга.

То есть гасить заранее если нет штрафов за досрочное погашение (а в РФ они запрещены законодательно) - выгодно при любой форме. Вы просто меньше переплатите. Но уплаченные лишние проценты из первоначального расчета банк себе не присвоит, а зачтет вам в погашение тела.

Выгода банка в том, что вместо того, что бы гасить тело, вы погашение растягиваете. То есть в среднем вы банку должны сумму большую на время растянутую. А чем дольше и больше вы должны банку, ем больше он на вас заработает. Отсюда, кстати, и штрафы за досрочное погашение где это разрешено. Это как если бы вы вот торгуете трубами, наладили производство под подписанный договор, а заказчик пришел и говорит: "Куплю у тебя труб два раза меньше".

Ну а ваша это не выгода, наоборот убыток. НО при дифференцированной системе вам в первый год надо было бы выплатить сразу дофига, вы бы просто это не потянули. Правда к концу при дифференцированной платеж ежемесячный вообще скатывается в копейки.

Короче, тут уж приходится выбирать. Или равномерно, подъемными платежами, но в сумме больше, или неравномерно, с конскими платежами поначалу, но в сумме меньше.

Банку выгоднее когда вы платите равномерно, вам выгодно, но часто нереально, с конскими платежами вначале.

Банк хрен надуешь. Но то таке.

Вы проделали хорошую работу. Но заявление, что по ипотеке вначале платят проценты, потом тело выдает в вас некомпетентного человека. Досрочно платить одинаково выгодно всегда. Досрочно проценты никто не платит. Все платят ровно на свой долг.

Если вы взяли 1 000 000 на сто лет под 10%, то в первый год вы примерно 100 000 процентов и заплатите. Примерно потому что долг слегка уменьшится после первого месяца. Ничего заранее.

Нет, просто автор не учел, что при досрочном платеже, перечитывается все с начала.

А так при этой форме платежа в расчете платежей отлично видно, что в начале действительно основную часть ежемесячного РАВНОГО всегда одной сумме платежа составляют проценты, в том числе будущих периодов, а по телу начинается практически с 0. А конце срока наоборот процентов почти 0, а основное это тело платежа. В серединке как раз 50/50.

Человеку с этим несвязанному сложно бывает понять почему так.

Ничего с самого начала не пересчитывается. Ваша позиция ближе к истине, но тоже не верная. График пересчитывается новый. Но то что в предыдущие месяцы заплачено, то уже забыто.

Тут вы не правы. При дифференцированном способе - просто ничего и не надо пересчитывать. Вы платите проценты только на остаток тела. А вот при аннуитетном как раз пересчитывается ВСЁ. Просто потому, что суммы всех ОДИНАКОВЫХ платежей считаются исходя из параметров, которые меняются при досрочном погашении. И соответственно пересчитываются при досрочном погашении. Это несложно увидеть в любом онлайн-калькуляторе.

Вот например первый попавшийся

https://www.ipotek.ru/kalkulator_annuitet.php

Там, кстати, можно и досрочные платежи вводить. Причем, как с вариантом уменьшения суммы, так и сроков. Все очень наглядно если с цифрами дружить. :)

То что я пишу про "зачитываются" и так далее - это просто упрощение языка и перевод на "понятные термины". Что бы камрадам было проще разобраться.

Вы словоблудием не занимайтесь. Зачем вы уходите в сторону? Пересчитывается сумма месячного платежа (или срок по вкусу), платежи одинаковые. Становятся меньше при досрочном и все равно равными. С этим никто не спорит. Все верно.

С чего все началось:

"при досрочном погашении ВСЕ пересчитывается С ПЕРВОГО ДНЯ ДОГОВОРА"

это не верно. Я вообще не могу понять, что там можно в прошлом пересчитать? Есть остаток долга (после досрочного он становится меньше) и есть процент, есть остаточный срок. Все. После досрочного вы условно просто берете новый кредит на остаточный долг на остаточный срок под тот же процент.

"Вы платите проценты только на остаток тела."

при аннуитетном тоже проценты платятся на остаток долга, а как еще может быть? зачем это упоминать?

У меня чувство дежавю появилось. Не с вами год-два назад на эту тему спорили?

Да введите цифры в табличку и поймете. Ведется раздельный учет тела долга и процентов на него. Платежи формируются так, что бы всегда была одна и та же сумма в месяц. Поначалу тело долга практически не уменьшается. А проценты зато начисляются с учетом следующих периодов. Так вот когда вы вносите досрочный расчет, излишне уплаченные для новых условий проценты идут либо на уменьшение срока с сохранением суммы ежемесячного платежа, либо на уменьшение ежемесячного платежа.

А автор думал, что излишне уплаченные (из расчета по старой сумме долга до досрочного погашения) проценты просто присваивает фактически банк при аннуитете. Вот что я пытаюсь объяснить простым языком. То есть что досрочное погашение - это выгодно. Конечно не настолько, как если вообще не брать кредит. :)

Ну и то, что получается разная переплата, это важно.

Сумма 1 млн, 10% годовых, 100 месяцев.

Аннуитетный: Переплата 477 807

Дифенцированный: Переплата 420 833

Разница 57 тысяч грубо говоря, приличная сумма при кредите всего в 1 млн.

НО ! Ежемесячный платеж 14 778 ВСЕГДА (удобно планировать), а во втором от 18 333 в начале до 10 083 в конце.

Конечно, вы правы.

Но, вы внимательно посмотрите как формируется график платежей при аннуититете. Там тело долга совсем по другому во времени меняется чем при дифференцированном. Особенно на графы "проценты" и "погашение". Людям именно это не понятно как правило. Им кажется, что их где-то надувают.

Я, собственно, только об этом, вдаваться в детали не вижу смысла.

Нет, впервые касаюсь тут этой темы.

Ещё аннуитет можно поставить на автоматические выплаты, так как он равномерный.

ваш оппонент прав, вы не правильно понимаете ситуации, конечно гораздо лучше чем автор(чуть со стула не упал когда прочитал эту чушь), но вот для вашего развития общие правила кредитования Сбера п 3.1.1, там есть формула из которой становится очевидно что в конце месяца вы оплачиваете тело + проценты за прошедший месяц, а досрочный платёж снизит платежи за пользование кредитом в следующем месяце, те пересчитывать ни чего не надо

https://www.sberbank.ru/common/img/uploaded/files/dkp/zhilishchnyy_kredi...(09.12.2013).pdf

разницы в переплате нет совсем, плюсуйте для аннуитете добавку до диф платежа в виде досрочных платежей, проценты будут 1:1

это ложь, проценты - это плата за пользование кредитными средствами за прошедший период, ни кто не имеет права начислять их за будущее

Ну и Бог с ним. Не совсем мой профиль, так глубоко не вникал.

вот сделал расчёт https://aftershock.news/?q=node/793698

Зря вы пытаетесь так объяснить, ссылаясь на документы и т.д. Только запутаете. Я реально вижу кучу людей, многие даже с высшим образованием, кто не понимает схемы формирования графика платежей. Тут можно только на пальцах объяснять.

Про проценты заранее, а потом тело вообще думают 90% людей.

Согласен с Вами полностью. Встречал даже таких, которым предлагали перекредитоваться по более низкой ставке в другом банке, а они отказывались, потому что " тогда пропадут все заранее выплаченные проценты в этом банке" :)))))))

Ситуация: Прошло половина срока кредита, заемщик еще должен 1Мруб. И вдруг он решает закрыть кредит и выплачивает банку этот 1Мруб. По вашей логике, банк должен будет ему вернуть какую-то сумму в размере тех самых "выплаченных процентов за будущие периоды"?

Вот из-за этого вышло не совсем объективно. У нас в Беларуси стоимость жилья в Минске и в других городах отличается в разы. Тем не менее ничего объективнее пока не видел

Да...хотел сначала Могилев взять, но там соотношение могло быть хуже. Там совсем зарплаты низкие

Читал по диагонали, не заметил что доход указан по обозреваемому городу. Тогда это лучший анализ что я видел. Спасибо

Ой-ой-ой!!

столько ошибок на кВ метр статьи...

не покупала недвигу нигде кроме Штатов, так что из опыта и кредитного бизнеса в США:

1. 4.5% это средняя ставка при кредите на 30 лет. С учётом ваших расчетов на 15 лет - вам нужно взять проценты по кредиту на 15 лет, а это в среднем 2.75-3.25.

2. Никто не платит первый взнос в 40%. Ни какого просто нет столько накоплений. Минимальный взнос допустимый 3.5% от стоимости покупки. В среднем люди платят первый взнос 5-20% - у банков нет требований только столько-то процентов и там хоть рада не расти.

3. Кредит подлежит обязательному страхованию ТОЛЬКО если первоначальный взнос меньше 20%. Сумма этого страхового взноса рассчитывается (база для расчета) = 20% от стоимости покупки минус фактически выплаченный первый взнос. И покупатели платят эту страховку до того момента пока остаток по кредиту не станет меньше 80% от стоимости недвижимости, но не меньше 2-х лет. (Если стоимость недвижимости выросла и прошло 2 года- покупатель заказывает оценку и банк снимает эту страховку)

4. Комиссия банка за выдачу кредита - может быть нулевой. Интернет-банки не берут комиссию.

5. Оценка имущества - стоит 400-500 долларов за объект-лот. Дом стоящий на земле - это один объект. Квартира тоже один объект. Нет НИКАКИХ обязательных ежегодных оценок. Самый простой вопрос - зачем это кому-то было бы нужно ?

6. Страхование жизни заемщика - его - заемщика - добровольное дело. Банк в этом никак не участвует.

7. Мониторинг банка - угубо его - банка- половые трудности. Заёмщик это не оплачивает.

8. Налог на недвижимость - в Калифорнии 0.95 -1.25% в год от стоимости недвижимости. Стоимость оценивает налоговая (прибавляет где-то по под-процента в год) и начисляет. Вот честно не думаю, что Чикаго более богатый-дорогой город чтоб устанавливать ставку 2% в год. Ну допустим, что так.

9. Услуги ипотечного брокера отсутствуют в стране где банки не берут комиссию за выдачу кредита. Кстати, а что это такое и зачем этот брокер нужен? Какую роль он выполняет? Если поиск лучшего кредита - то введите в интернете в поиск «возьму моргатж» и одним из первых будет какой-автоматический агрегатор который подберёт нужный кредит под вас. Или используйте Zillow.com

Страницы