ФРС удалось убедить инвесторов в том, что до конца года ключевая ставка будет поднята на четверть процента, однако причины, по которым ФРС намерена совершить этот решительный шаг, по-прежнему неубедительны, состояние экономики США у специалистов вызывает скорее скепис, чем оптимизм, и возникает резонный вопрос – в чем реальные, а не надуманные причины ужесточения монетарной политики?

Попробуем обозначить одну из таких причин, тем более, что обычно она остается за кадром, для чего сравним позиции США и Китая с точки зрения участия в мировом экономическом хозяйстве.

У Китая - устойчивый профицит текущего счета, то есть Китай, по сути, кредитор для всего остального мира, поскольку производит больше, чем потребляет, по итогам 2015г. профицит составил 2.7% от ВВП.

США же, напротив, является дебитором, то есть заёмщиком для всего мира. Потребляет больше, чем производит, а потому имеет устойчивый дефицит текущего счета, который по итогам 2015г. составляет те же 2.7%.

Однако состояние текущего счета определяется не только структурой торгового баланса, но и состоянием иностранных активов вместе с обязательствами.

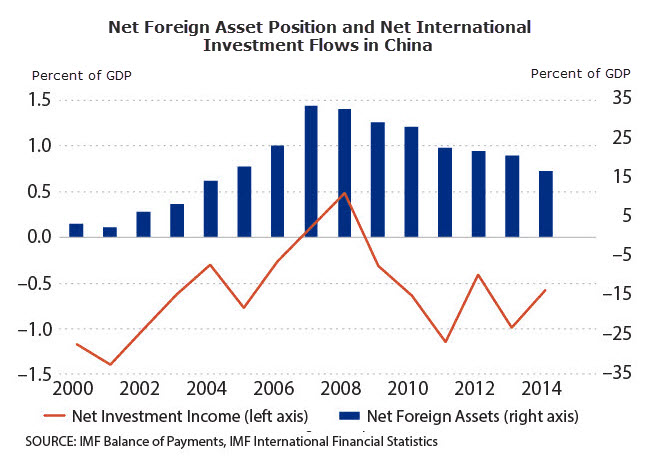

Чистые иностранные активы Китая составляют около 20% от ВВП. Это довольно много, но какой же доход получает Китай на свои активы? Доход отрицательный, и равен примерно -0.6% от ВВП по итогам 2015г. То есть иностранные активы для Китая убыточны?

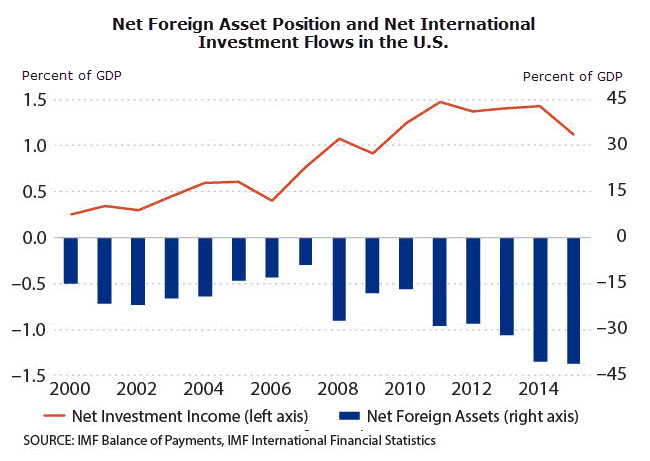

Совершенно противоположная картина в США. Чистая внешняя позиция составляет минус 40% от ВВП, а вот доход положительный, около 1.2% от ВВП по итогам 2015г, то есть гигантский пассив генерирует прибыль!

Этот удивительный результат объясняется тем, что Китай и США имеют разные по качеству активы. Китай, имея профицит текущего счета, вынужден часть долларовых излишков размещать в иностранных активах. Чем выше профицит, тем больше излишков, а единственный актив, который доступен всегда и в любых объемах – это низкодоходные казначейские обязательства США. Соответственно, по своим обязательствам Китай платит полноценные проценты, а по активам вынужден довольствоваться минимальными доходами.

В США же ситуация прямо противоположная - активы состоят в основном из портфельных инвестиций, на который инвесторы получают высокий доход, а по обязательствам США платят жалкие доли процента.

В похожих условиях находятся все развивающиеся страны. Для исправления ситуации требуется менять структуру экономического уклада, что и происходит, в частности, в России и Китае.

Но если Россия по объему ВВП не может составить конкуренцию США, то вот действия руководства Поднебесной представляют для стабильности нынешней финансовой системы заметно более явную угрозу.

Именно здесь кроется одна из причин торопливости ФРС, а вовсе не мантры о восстановлении экономики США. Необходимо сохранить status quo, необходимо остановить исход иностранного капитала, для чего требуется повысить доходность активов, чтобы вновь сделать их более привлекательными.

О том, что Китай ведет работу по изменению структуры активов, говорят цифры последних лет. Валютные резервы Китая достигли максимума в июне 2014г, когда они составляли чуть более 4 трлн. долл., и с тех пор неуклонно сокращаются, потеряв уже около четверти от максимума. Обычно Китаю советуют принять меры против оттока капитала, они могут заключаться в различных ограничениях и контроле покупки иностранных активов или ужесточении кредитно-денежной политики, однако Китай, как становится все более очевидно, делает нечто совершенно иное - продает низкодоходные активы, а ресурсы направляет на подъем внутреннего рынка. В 2008-09 годах приток инвестиций в Китай в производство и основные средства составлял от 25 до 40% в год, и не снижался даже на фоне кризиса, сейчас же ежегодный рост замедлился до 8.1% (данные за август 2016г).

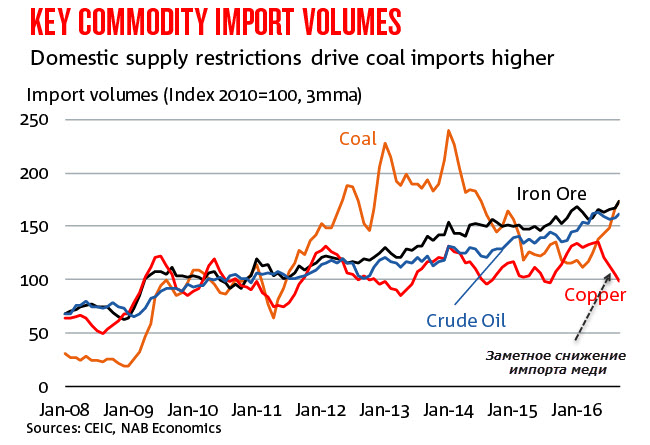

Показательны изменения в структуре импорта. К примеру, импорт угля вырос в текущем году, это следствие того, в целях повышения рентабельности была изменена политика и ужесточились условия собственной добычи, рост составил 38% в годовом исчислении. Нефть и железная руда росли более скромно, на 18% и 8% соответственно, и это признак того, что экономика Китая продолжает свой рост, невзирая на кризис. А вот что падает, так это объемы импорта меди, и вот это и есть тот самый критерий, который указывает на грядущие изменения.

Медь это металл, который используется, в первую очередь, в производстве продукции высокой переработки – электронике, автомобилестроении, бытовой технике, авиастроении и пр. И если нефть, уголь, железная руда – это сырье, ориентированное в первую очередь на внутренний рынок, и объемы импорта этих видов сырья растут, то обратная ситуация по меди указывают на то, что Китай готов к снижению объемов экспорта и переориентации экономики на внутренний спрос.

Для того, чтобы не дать уйти китайскому капиталу (а более широко – капиталу всех стран с профицитом внешней торговли, и в первую очередь экспортерам нефти), нужно повысить привлекательность трежерис, нужно добиться, чтобы они стали более доходными. В этом и заключается одна из причин торопливости ФРС. Продолжение мягкой политики приведет к тому, что страны с торговым профицитом будут и далее выходить из американских активов, то есть перестанут финансировать госдолг США. А по прогнозу Бюджетного комитета Конгресса, как мы уже отмечали ранее, нужно, чтобы приток иностранного капитала не иссякал, поскольку дефицит бюджета будет расти.

В эту схему укладывается и рост стоимости сырья. С 22 декабря, сразу после заседания ФРС, будут введены в действие новые правила, затрудняющие возможности американских банков (а в широком смысле – финансовых холдингов и хедж-фондов) по торговле и владению физическими запасами сырья, что в числе прочего означает и отмену условий, действовавших с начала 80-х, о чем мы говорили в предыдущей статье.

Мир на пороге больших перемен.

Ю.Вишневецкий, источник

Комментарии

//////ФРС удалось убедить инвесторов в том, что до конца года ключевая ставка будет поднята на четверть процента//////

Фигня же.

Из чего следует, что "удалось убедить"? И из чего следует, что ставка будет поднята реально? И из чего следует, что ее поднятие на четверть процента изменит существующие тенденции? На этих хлипких предположениях построена вся логическая система статьи.

И по снижению импорта меди. Цены на нее в 2015 г. падали. Китай усиленно ее закупал (горб на графике). Накопил запасов. Вот и снизил импорт в 2016 г. Кроме того, в мировой торговле медью были какие-то игры. Потребители копили ее на складах. Изменение правил торговли тоже может привести к локальному снижению импорта, но не реального потребления.

Подозреваю. что вы не в теме.

Это что за ответ человеку? Возразите по существу, будьте добры. Мне вот тоже непонятно, какое такое влияние на привлекательность облигаций окажет поднятие ставки на 0,25%.

Ответить несложно, только как подсказывает мне мой жизненный опыт, если человек начинает свое сообщение со слов "фигня", то он обычно ответ по существу слушать не намерен.

Конечно, четверть процента это немного, но есть несколько нюансов, которые все меняют. В рамках неокейнсианской модели время обратимо, то есть если ФРС начинает цикл роста ставок, то это одновременно приводит к цепной реакции по целому ряду направлений, от роста сырья до роста экономики в целом. На эту тему еще год назад Джеймс Буллард, глава ФРБ Сент-Луиса, написал программную статью, и с тех пор риторика членов Комитета так или иначе вертится вокруг этого подхода. Частично я по этому вопросу прошелся вот здесь

Важно не однократное поднятие ставки, а направленность. Рынок делает выводы на перспективу, поэтому ФРС с помощью мощного медийного фона пытается создать ситуацию, при которой рынок должен быть уверен в том, что ставка будет повышаться и далее. Уверенность рынка можно посмотреть к примеру вот здесь, это фьючерсы на ставку, их обычно принимают за вероятность. Можете посмотреть на перспективу, пока рынок считает, что в 2017г. ставку поднимут еще дважды. В планах ФРС довести её до 3%, это скажем так текущий таргет.

В прошлом году повышение ставки привело к панике на рынках.

Я вас понял, но как мне кажется, это не очень убедительное объяснение.

3% в отдалённом будущем - это как морковка перед мордой осла. К тому же, повлиять на таких инвесторов, как Китай или Россия, с помощью СМИ - уже невозможно. Мне кажется, изменение инвестиционной политики Китая связано больше не со ставками, а с общим пересмотром отношений к США и к доллару. Но тут не буду спорить.

Вот лучше объясните, почему вы смотрите чистую инвестиционную позицию и генерируемую ею прибыль относительно ВВП? Как-то лично меня смущает всё, что меряют через ВВП - мутный показатель. Почему бы не городить огород и рассмотреть отдельно активы и обязательства и тот процент, который получают/выплачивают по ним? Было бы намного наглядней.

//////если ФРС начинает цикл роста ставок, то это одновременно приводит к цепной реакции по целому ряду направлений, от роста сырья до роста экономики в целом./////

Странно. Я всегда считал наоборот. Рост экономики первичен по отношению к росту ставок ФРС и цен на сырье.

///////В планах ФРС довести её до 3% /////

Это не планы ФРС, а Ваш прогноз. Его можно сделать на основании риторики, которую ведут члены Комитета. Но вряд ли так поступают серьезные игроки. Они делают прогноз развития экономики на 2017 г. и перспективу. Это первично. Одним из следствий этого прогноза является расчетная ставка ФРС.

Запомним два прогноза: в конце этого года ставка ФРС будет поднята на 0,25%, а к концу 2017 г - до 3,0%.

Эти прогнозы вполне могут подтвердиться при росте экономики. При ее стагнации они не подтвердятся.

пылесос будет сосать всё больше и больше, у них выхода другого нет, или они или мы... в связи с чем не зная о точных %, можно не верить на 100%, но согласиться с негативными планами мы обязаны

Эт праздник какой то .да мы все здесь не в теме ...думается дамочка илион то ж не в теме..

Вот. Выслушай, что тебе говорит враг, поблагодари за совет, и сделай наоборот. :)

Да, вот майская статья на сайте ФРБ Сент-Луиса, там прямым текстом перечислено все, что надо делать Китаю.

ну пусть поднимут-имеют право..а мы посмотрим...чего сейчас воздух трясти

Дело не в нас. Автор статьи и ТП считают, что глобальными циклами экономики управляет ФРС через СМИ. ФРС вселяет уверенность в игроков относительно динамики ставок по кредитам на ближайшую перспективу. В данном случае, игроков убедили, что ставки будут расти. Этого (убедили) достаточно для того, чтобы игроки начали вести себя так, как будто рост ставок (повышение до конца 2016 г. на 0,25% и два повышения в 2017 г. до 3,%) - уже свершившийся факт.

///Автор статьи и ТП считают, что глобальными циклами экономики управляет ФРС через СМИ///

Вывод неправильный. ФРС через СМИ управляет ожиданиями, а не циклами. Да и то, пытается управлять, а не управляет.

//////Да и то, пытается управлять, а не управляет.//////

Вот видите! Согласились со мной. Ну и где я не в теме? Получается, что это Вы в теме плохо ориентируетесь. Путаете причины со следствиями.

Посмотрел год назад.

Комитет поднял ставку 17 декабря 2015 г. с 0-0,25 до 0,25-0,5% " Теперь «комитетчики» преисполнены решимости двигаться по пути дальнейшего ужесточения кредитно-денежной политики. Большинство представителей FOMC полагает, что к концу 2016 года ставка по федеральным фондам возрастет до 1,375% (по верхней границе) с текущего уровня 0,25–0,5%."

http://expert.ru/expert/2016/01/frs-ssha-zapustila-tsikl-povyisheniya-ba...

Ну и какие результаты "решимости двигаться по пути дальнейшего ужесточения кредитно-денежной политики"? Публику убеждают, что ставка до конца года возрастет на 0,25%. То есть, до 0,75 (по верхней границе). Ну и где до 1,375%?

Второй вопрос. Повышение ставки в конце 2015 г. запустило суперцикл экономики? Экономика и цены на сырье начали расти?

может быть... может быть...

капитализация ФР США за последние годы была ниже, чем ВВП США в 2000, 2004, 2011, 2013 - остальное время штаты "пылесосили" планету. рекорд на ФР был поставлен в 2009 - 19947 млрд.длр. (причем ВВП тогда был 14418 млрд.длр.). сейчас признака закачки баксов в ФР США нет. вернее не так! нет роста ФР. и никакие QE не помогают - ни ФРС, ни ЕЦБ, ни ЦБЯ

вот только повышение ставки едва ли поможет. инвесторы уже открыли один глаз и с ужасом взирают на физическую действительность. успехов у США нет!!! просто нет! рост экономики фиктивный. деньги (у кого они есть) зависли на карманах. инвесторам нужна перспектива уже не в процентной ставке, а в реальном, осязаемом благополучии.

разруха не в клозетах, а в головах. кризис не на фондовых рынках или процентных ставках, а в головах!

человечество в большинстве своём привыкло жить в долг. повышение ставки этот долг увеличит. и должников куда больше, чем бенефициаров. хозяева ФРС у черты - или всех окончательно ограбить, или вся экономическая система рухнет. в любом случае они будут крайними. так что из двух зол будут выбрать меньшую. точнее - не выбирать. оставят всё как есть. им немного продержаться надо - Бразилия и Венесуэла уже почти в духовке... Гегемон поджимает щупальца. Однополярный мир умер. И вся говорильня о ставках и т.п. идёт по инерции, по традиции.

///и никакие QE не помогают - ни ФРС, ни ЕЦБ, ни ЦБЯ///

Да всё так. Ставки, рынки, доходности - это всего лишь дымовая завеса, внешний фон. Вопрос в альтернативе - а как иначе?

Система реформировать сама себя не может. Вопрос в глобальном доминировании, а здесь полутонов не бывает. Либо система устоит, а она будет пытаться добиться этого любыми методами, абсолютно любыми, нет никаких внутренних ограничений, ни моральных, ни каких еще. Либо она отдаст лидерство, а для паразитарного мира это означает гибель, и никак иначе. Функционировать ни более низком уровне, но на тех же условиях она не сможет.

И для огромной массы "инвесторов, бизнесменов, правительств, центробанков" и пр.. которые получали от системы гешефт, вопрос стоит в выборе альтернативы. И они понимают, что реальной альтернативы для них лично по сути нет. А потому, конечно же, все ресурсы будут брошены на попытку охранения глобального доминирования. Иначе нельзя, все другие исходы для системы гибельны.

Поэтому, конечно, есть физическая экономика США, где все не так радужно, а есть необходимость сохранить систему. И такая необходимость никоим образом не может идти вслед за экономикой, то есть ФРС, как часть системы, принимает решение по ставкам, исходя из плана действий а не исходя из инфляции там или еще каких показателей. План, под который подгоняются решения, обязан быть. Именно реализация этого плана - задача ФРС, все остальное - дымовая завеса.