Мне опять, совершенно случайно, указали на существовании доклада МВФ "The Stealth Erosion of Dollar Dominance: Active Diversifiers and the Rise of Nontraditional Reserve Currencies" от марта 2022 года. И я опять, импульсивно, решил перевести доклад и выложить здесь на обсуждение. С предисловием окончено, приступаем.

Скрытая эрозия доминации доллара:

активные диверсификаторы и рост нетрадиционных резервных валют

I. Вступление

В литературе о доминировании доллара (например, Boz et al., 2020), подчёркивается огромная роль американской валюты на мировых рынках. Доля доллара, в расчётах мировой торговли, международном долге и трансграничных небанковских заимствованиях, превышает долю США в торговле, выпус

ке международных облигаций и трансграничных заимствованиях и кредитах. Доминирование валюты было устойчивым перед лицом снижения доли США в мировом ВВП. Доминирование доллара пережило крах Бреттон-Вудса (Gourinchas, 2021), в то время как его доля в международном долге и небанковских заимствованиях ещё больше выросла после мирового финансового кризиса (Eren and Malamud, 2021).

Влиятельные авторы (например, Prasad, 2014) утверждают, что доллар по умолчанию является доминирующей международной валютой. Отсутствие альтернатив позволило ему доминировать на международных финансовых рынках, торговых расчётах, а также в валютных резервах. Другие валюты страдают от нехватки государственных ценных бумаг инвестиционного класса, которые инвесторы могли бы держать в качестве безопасных активов, а центральные банки могли бы накапливать в качестве резервов (Eichengreen and Gros, 2020). Их ликвидность и доступность ограничены регулированием, в том числе контролем за движением капитала (Prasad and Ye, 2013; and Sullivan, 2020). Они не получают выгоды от большой установленной базы транзакций, номинированных в долларах. Поэтому им не хватает взаимодополняемости и синергии различных трансграничных видов использования, приносящих пользу доллару (Gopinath and Stein, 2021).

Но с ростом евро и юаня, этот нарратив продолжается, так что ситуация может измениться. Начиная с 2012 года, когда Марио Драги дал обещание «делать всё возможное», Европейский центральный банк подтвердил свою готовность выступать в качестве поставщика ликвидности в последней инстанции для рынков активов, деноминированных в евро, в странах, использующих евро (European Commission, 2018). В 2020 году, после создания Европейского фонда восстановления в размере 850 млрд евро, возникла перспектива увеличения запаса надёжных и ликвидных государственных ценных бумаг с рейтингом AAA, которые будут храниться центральными банками в качестве резервов (Hudecz, Cheng, Moshammer and Raabe, 2021).

Тем временем Китай приступил к процессу интернационализации валюты, чему способствовал рост импорта и экспорта, инвестиции в «Один пояс, один путь», глобальную сеть валютных свопов в юанях и официальных клиринговых банков, а также добавление юаня в корзину специальных прав заимствования (SDR) (Subacchi, 2016; Greene, 2021). Утверждается, что краеугольным камнем этой эволюции (Jia, 2021) в настоящее время является выпуск Китаем цифровой валюты центрального банка, e-CNY.

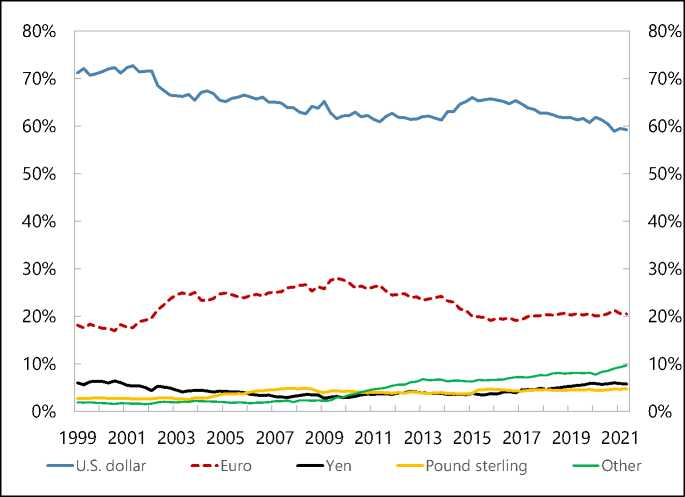

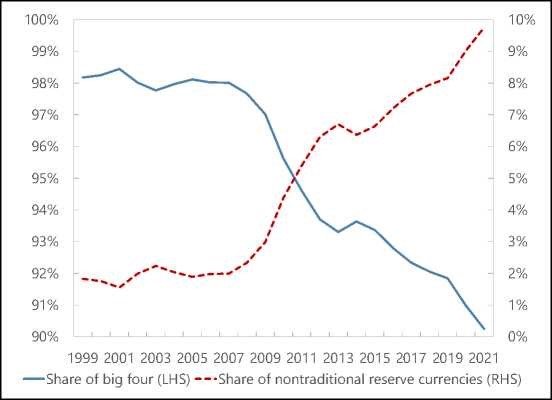

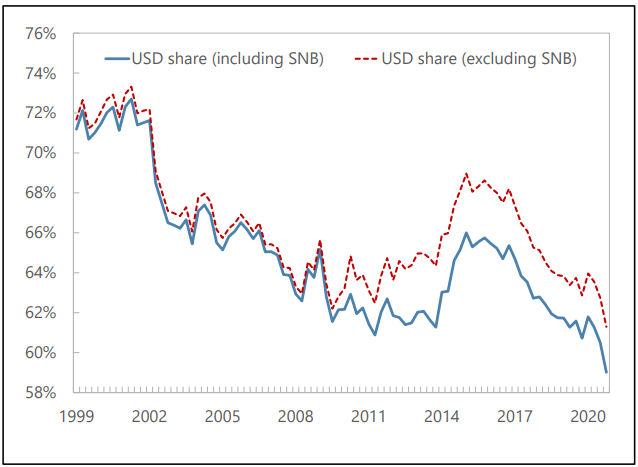

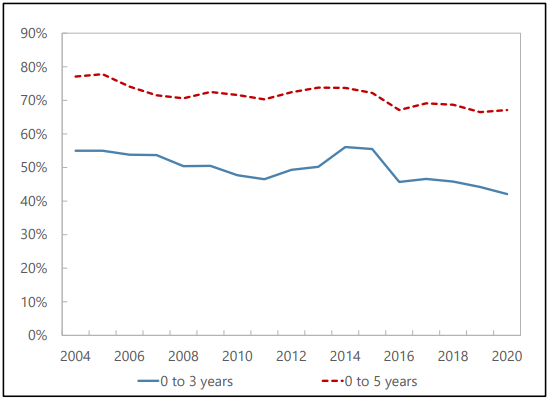

В данной работе мы сосредоточимся на валютной структуре международных резервов. В этом измерении доллар не стал более доминирующим. Он даже не сохранил доминирование предыдущих лет. На рисунке 1 показан валютный состав валютных резервов в соответствии с исследованием МВФ «Валютный состав официальных валютных резервов» (COFER). Согласно этому источнику, доля резервов центральных банков в долларах США снизилась на 12 процентных пунктов с начала века, с 71 процента в 1999 году до 59 процентов в 2021.

Это снижение не является непреднамеренным побочным продуктом изменений обменных курсов, уровней процентных ставок или разницы в процентных ставках. Напротив, управляющие резервами, как правило, ребалансируют свои портфели, восстанавливая прежние доли в валюте, чтобы компенсировать такие изменения. Снижение не является результатом накопления резервов небольшим числом крупных держателей резервов, предпочитающих недолларовые валюты. Это также не плод изменений в страновом или валютном охвате обследований состава резервов. Скорее, это отражает активную диверсификацию портфеля управляющими резервами центрального банка.

Рисунок 1. Валютная структура мировых валютных резервов, 1999-2021 (в процентах)

Рисунок 1 показывает, что это снижение доли доллара не является сдвигом в сторону евро, британского фунта стерлингов и японской иены — других валют, которые исторически играли значительную международную роль и, наряду с долларом, составляли валюту. корзина, составляющая специальные права заимствования МВФ. Хотя на рубеже веков и произошёл рост доли резервов в евро, этот рост не был устойчивым. Это противоречит широко распространённым ожиданиям, что евро будет играть более значимую международную роль и бросит вызов доминирующему статусу доллара в качестве резервной валюты (см., например, Chinn and Frankel, 2007, 2008).

В результате, снижение доли доллара сопровождалось ростом доли того, что мы называем нетрадиционными резервными валютами, определяемыми как валюты, отличные от доллара США, евро, японской иены и британского фунта стерлингов. Как показано на рисунке 1, доля нетрадиционных резервных валют выросла с незначительного уровня на рубеже веков до примерно 1,2 трлн долларов США и 10 процентов от общего объёма выявленных резервов в 2021 году. Используя данные Специального стандарта распространения данных (SDDS) МВФ и национальные источники, мы показываем, что переход от доллара был на четверть к китайскому юаню и на три четверти к другим нетрадиционным резервным валютам. Долгое время считалось, что юань бросает вызов доллару (раннее заявление см. в Subramanian 2011). Тем не менее, он не только сильно отстаёт от доллара, но и переход от долларов на самом деле не является в подавляющем большинстве случаев переходом к юаням, как мы покажем ниже. Скорее, переход от долларов в большей степени является переходом к валютам небольших экономик, которые исторически имели меньший масштаб и ликвидность, необходимые для создания привлекательной формы международных резервов.

Этот переход к нетрадиционным резервным валютам является существенным и имеет широкую основу. Мы выделяем 46 «активных диверсификаторов», определяемых как страны с долей официальных резервов в нетрадиционных валютах не менее 5 процентов на конец 2020 года.

Растущему следу нетрадиционных резервных валют способствуют три фактора. Во-первых, это растущая ликвидность рынков этих валют. Исторически лишь горстка стран обладала ёмкими и ликвидными рынками активов в национальной валюте, открытыми для остального мира. Валютные дилеры, способные находить контрагентов только в одной и той же горстке валют, котировались и совершали сделки по ограниченному числу двусторонних обменных курсов. Canales-Kriljenko (2004, p. 7) описывает, как основными валютами, обращавшимися на валютных рынках развивающихся стран на рубеже веков, были доллар, евро, фунт стерлингов и японская иена (валюты, которые иногда называют «большой четвёркой»). Он иллюстрирует это, объясняя, что самым дешёвым способом покупки канадских долларов за мексиканские песо была сначала покупка долларов США за мексиканские песо, а затем использование долларов США для покупки канадских долларов, что отражает высокую ликвидность и низкие транзакционные издержки на рынках долларов США.

Но, поскольку транзакционные издержки снизились с появлением электронных торговых платформ, а теперь и автоматизированных технологий создания рынка (AMM) и автоматизированного управления ликвидностью (ALM) для операций с иностранной валютой, экономия, связанная с транзакциями в долларах США, меньше. Между тем, всё большее число стран разработали рынки для торговли валютами, отличными от «большой четвёрки». Кроме того, расширяющаяся глобальная сеть валютных своп-линий центральных банков (Aizenman, Ito, and Pasricha, 2021) улучшила возможности центральных банков по доступу к валютам, отличным от тех, которые они держат в качестве резервов, ослабив эти связи между рынками и функциями.

Во-вторых, управляющие резервами центральных банков стали более активными в погоне за прибылью. Центральные банки накопили значительные портфели финансовых активов. Чем больше портфель, тем больше возможностей для финансовой выгоды (а также, разумеется, убытков) от активного управления резервами. Когда резервы превышают уровень, связанный с достаточностью резервов, управляющие резервами начинают различать разные транши резервов: минимум, необходимый для достаточности резервов («транш ликвидности»), который должен храниться в ликвидных активах с низким уровнем риска; а остальное («инвестиционный транш»), которым можно более активно управлять с учётом доходности, и инвестировать в менее ликвидные активы (Hentov et al., 2019). Транш ликвидности используется для финансирования текущего дефицита, обслуживания и погашения долга, а также для интервенций на валютном рынке и, как таковой, как правило, хранится в тех же относительно ликвидных активах, номинированных в тех же валютах, в отношении которых проводится интервенция. Инвестиционный транш может быть размещён в нетрадиционных инструментах и валютах. Поскольку инвестиционный транш растёт относительно транша ликвидности, следует ожидать большей диверсификации в этом направлении.

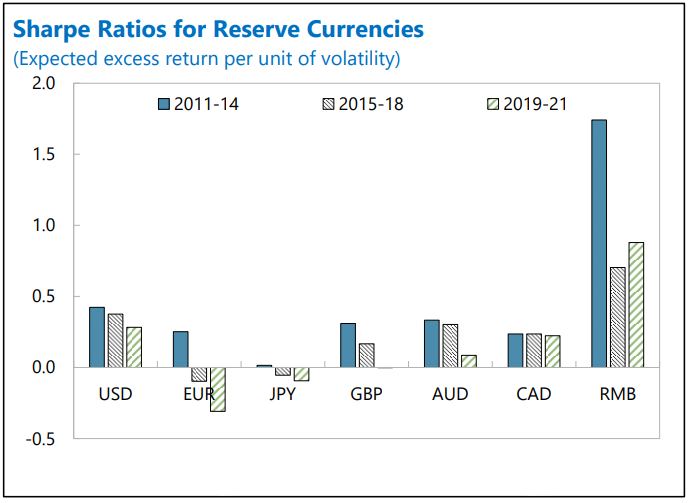

В-третьих, поскольку доходность по облигациям, выпущенным правительствами стран «большой четвёрки», упала до нуля, управляющие резервами центральных банков, возможно, активизировали поиск более доходных альтернатив. Как мы покажем ниже, коэффициенты Шарпа (доходность с поправкой на волатильность) были более привлекательными для нетрадиционных валют, чем у «большой четвёрки», в разные периоды последнего десятилетия.

Таким образом, несколько факторов, в совокупности, привели к переходу от долларов к нетрадиционным резервным валютам в последние десятилетия. В литературе по диверсификации резервов (как потенциальной, так и фактической), как правило, подчёркивается политическая инициатива со стороны официального сектора, которая проходит под лозунгом, среди прочего, «интернационализации юаня» и поощрения интернационализации евро для повышения «стратегической автономии» Европы (Reuters, 2020; Economist, 2021). Наш анализ показывает, что рыночные силы и стимулы имеют не меньшее значение, чем эти меры политики.

Наша статья основана на нескольких связанных литературных источниках. Наиболее очевидным является литература о господстве доллара. Уже упомянутые Gopinath и Stein (2021) подчёркивают взаимоусиливающую синергию между использованием доллара в торговле и потоками капитала при посредничестве банков, в то время как Farhi и Maggiori (2017) подчёркивают взаимодополняемость между выставлением счетов в долларах и спросом на долларовые активы. Тесно связана литература по сетевым эффектам и ликвидности на валютных рынках. Литература по сетевым эффектам (например, Matsuyama, Kiyotaki, and Matsui, 1993; Rey, 2001) предполагает, что центральным банкам выгодно использовать и, следовательно, хранить ту же национальную валюту, которую используют и держат другие, участвующие в международных операциях, поскольку только эта валюта или небольшая горстка валют широко оценены и приняты, и поскольку операции с иностранной валютой обходятся дорого. Ogawa and Muto (2018) уделяют особое внимание ликвидности и предполагают, что только крупные экономики обладают развитыми и ликвидными рынками, открытыми для остального мира, что делает их валюты привлекательными в качестве международных резервов.

Скептики этой точки зрения (например, Eichengreen, Mehl, and Chitu, 2018; Eichengreen, 2019) ставят под сомнение важность этих взаимодополнений между различными видами международного использования валюты. Они утверждают, что по мере развития финансовых рынков и отношений аргументы в пользу того, что центральный банк должен держать свои резервы в той же валюте, в которой экспортёры выставляют счета или банки берут кредиты, становятся всё слабее; они предполагают движение к более многополярной (мультивалютной) международной валютной и резервной системе. Они указывают на снижение важности сетевых эффектов во всё более высокотехнологичном финансовом мире и подчёркивают изменения в рыночных технологиях, которые снижают стоимость и упрощают операции с нетрадиционными международными валютами.

Наша статья напрямую связана с эмпирической литературой по составу золотовалютных резервов. Eichengreen and Frankel (1996), Eichengreen (1998) и Chinn and Frankel (2007) использовали опубликованные агрегаты COFER для моделирования факторов, определяющих доли резервной валюты, и прогнозирования их будущей эволюции. Dooley, Lizondo, and Mathieson (1989) и Eichengreen and Mathieson (2000) использовали конфиденциальные данные на уровне стран, лежащие в основе базы данных COFER, для изучения факторов, определяющих доли резервной валюты на уровне страны. Eichengreen and Mathieson обнаружили поразительную стабильность валютной структуры резервов в период с 1980-х по 1990-е годы и подчеркнули важность торговых потоков и деноминации долга как определяющих факторов доли валюты.

В качестве альтернативы данным COFER, Iancu et al. (2020) анализируют данные, опубликованные центральными банками. Они собирают данные о запасах 42 стран за период 1999-2018 гг. Они приходят к выводу, что финансовые связи играют всё более важную роль в валютном составе резервов и что инерция пропорций резервов остаётся важной. Они находят мало свидетельств того, что торговые доли существенно влияют на состав резервов, независимо от того, измеряется ли первая доля торговли со страной, использующей резервную валюту, или доля, выраженная в её валюте. Точно так же Ito and McCauley (2020) используют данные, опубликованные 58 центральными банками. Они пришли к выводу, что выставление счетов за экспорт в долларах является важным фактором, определяющим доли долларовых резервов, и что страны владеют большей долей долларов, когда их национальная валюта котируется вместе с долларом.

В статье, наиболее тесно связанной с нашей, Aizenman, Cheung, and Qian (2020) собирают данные по 58 странам из отчётов МВФ о резервах в форме нетрадиционных валют (кроме доллара, евро, иены и фунта стерлингов). Они обнаружили, что страны, которые больше торгуют с США, Еврозоной, Японией и Великобританией и которые привязаны к своим валютам, владеют большей долей резервов «большой четвёрки»; кроме того, центральные банки отказываются от доллара и других традиционных резервных валют по мере роста их резервных портфелей. Однако эти авторы не различают изменения долей юаня и других нетрадиционных резервных валют, как это делаем мы.

Наконец, есть литература по ребалансировке управляющими резервами центрального банка. Dominguez, Hashimoto, and Ito (2012) анализируют совокупное накопление резервов; они различают активное накопление резервов в результате покупки и продажи резервных активов и пассивное накопление в результате доходов от резервных активов. В отличие от этой статьи, мы используем эту декомпозицию для изучения изменений в валютной структуре резервов, а не изменений в общих резервах. Мы также используем индексы общей доходности для оценки изменений стоимости резервных активов, тогда как они используют оценки платёжного баланса. Chinn, Ito, and McCauley используют свою выборку на уровне страны для проверки ребалансировки: они отвергают как отсутствие ребалансировки, так и полную ребалансировку, когда степень ребалансировки увеличивается с увеличением размера страны и резервного портфеля. Также связана работа Truman and Wong (2006), которые анализируют опубликованные данные о составе резервов 23 центральных банков за период 2000–2004 годов. Они сравнивают изменения в долях резервов с учётом и без влияния курсовой разницы, но не рассматривают ребалансировку как таковую. Используя ту же выборку, Wong (2007) находит свидетельства частичной ребалансировки для некоторых стран, особенно для Японии, но не для других. В отличие от этих более ранних исследований, наш анализ ребалансировки основан на большей выборке центральных банков и охватывает более поздний период.

В разделе II более подробно описаны тенденции и возможные факторы, определяющие недавние изменения доли доллара в международных резервах. Затем в разделах III и IV представлен эконометрический анализ этих изменений и их определяющих факторов. В разделе V рассматриваются нетрадиционные резервные валюты, показывающие, что в последнее время диверсификация резервов примерно на одну четверть приходится на юань и на три четверти — на валюты малых стран. В Разделе VI рассматриваются и отвергаются альтернативные объяснения наблюдаемых тенденций: влияние крупных держателей резервов, изменения в отчётности COFER, влияние обменного курса и влияние процентной ставки.

В заключение в разделе VII излагаются последствия для возможной будущей эволюции международной валютно-резервной системы.

II. Изменения доли доллара

Сначала мы обсудим потенциальные детерминанты изменений в резервной доле доллара, которые упоминаются в литературе как способ информирования нашего регрессионного анализа.

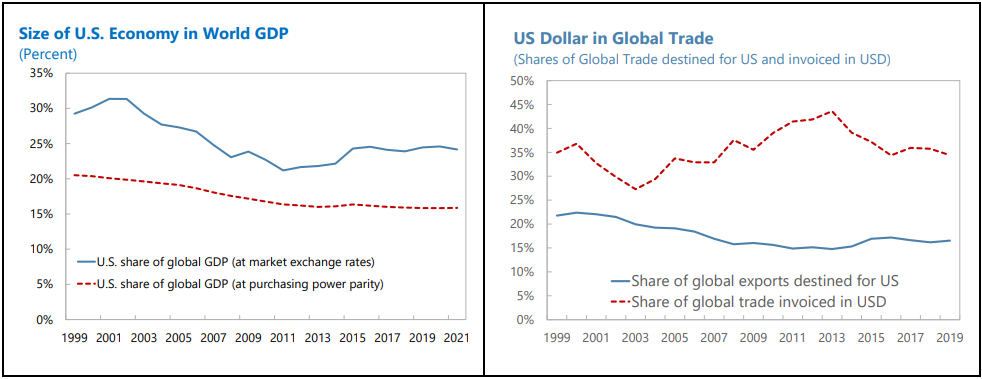

На рисунке 2 показаны два таких детерминанта. На левой панели показана доля США в мировом ВВП по рыночным обменным курсам (синим цветом) и по паритету покупательной способности (красным цветом). Оба показателя снизились за этот период, что совпало с изменениями доли доллара в мировых резервах.

На правой панели показана доля США в мировой торговле, а также доля мировой торговли, счета за которую выставляются в долларах. Доля мирового экспорта, предназначенного для США, снизилась за этот период в соответствии с изменениями доли доллара в мировых резервах. Обратите также внимание на то, что рост экспорта в США примерно в середине прошлого десятилетия совпал с ростом доли резервов в долларах.

Рисунок 2. Стандартные детерминанты доли доллара США в резервах

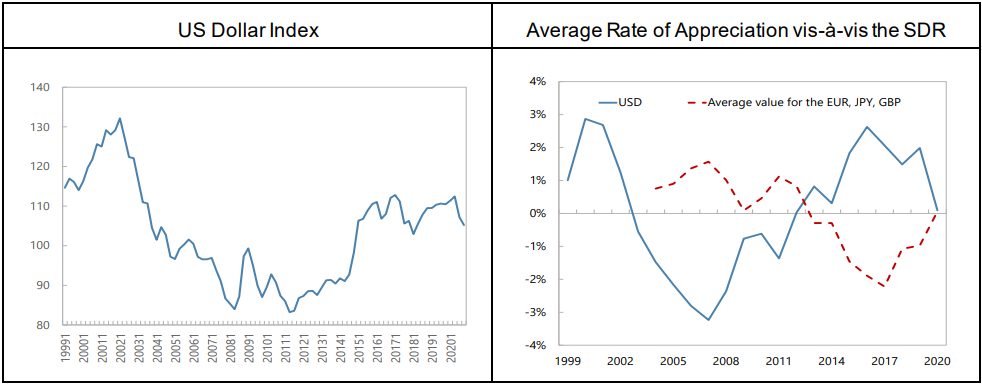

Левая часть рисунка 3 показывает, что доллар действительно заметно укрепился в этот период. Поэтому нам необходимо выяснить, являются ли изменения обменного курса общей причиной обоих движений. Кроме того, на наблюдаемую тенденцию диверсификации от доллара могло повлиять изменение восприятия его тенденции сохранять свою стоимость. Этот эффект доверия измеряется в литературе как средний темп роста по отношению к корзине SDR за предыдущие пять лет. На правой панели рисунка 3 показана разница между доверием, измеренным таким образом для доллара, и его средним значением для евро, фунта стерлингов и иены. Это показывает, что доллар в целом был сильнее по отношению к этим другим традиционным резервным валютам за последнее десятилетие, предполагая, что влияние доверия не может помочь объяснить снижение доли доллара в мировых резервах в течение этого периода.

Рисунок 3. Индекс доллара США и средний темп удорожания резервных валют по отношению к корзине SDR, 1999-2020

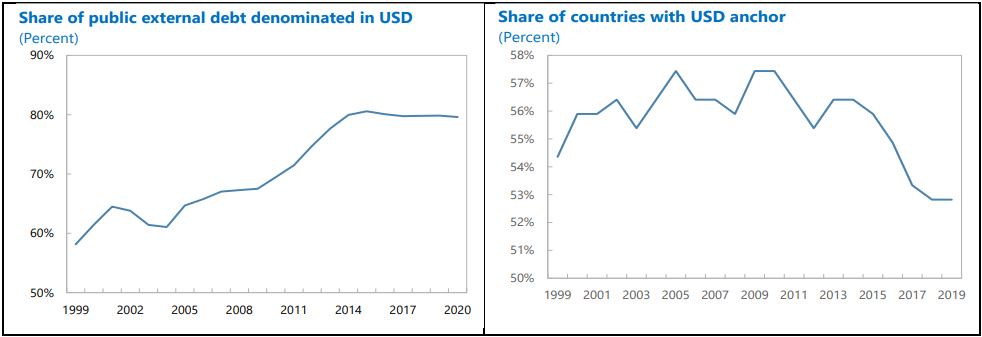

На левой части рисунка 4 показана доля государственного внешнего долга, выраженная в долларах. Она сильно выросла (как отмечалось в нашем введении), особенно во второй половине периода. Напротив, наблюдается некоторое, относительно небольшое снижение доли стран, привязывающих свои валюты к доллару, в основном в конце периода, как показано на правой части рисунка.

Рисунок 4. Дополнительные детерминанты доли доллара США в резервах, 1999-2020

Все это время доля евро в резервах колебалась около 20 процентов (опять же, см. рисунок 1 выше). Эта стабильность противоречит прежним ожиданиям. С самого начала евро считался потенциальным соперником доллара. Так, Chinn and Frankel (2007) подчеркнули важность эффекта масштаба и сетевых эффектов, способствующих использованию евро. В своём анализе периода до введения евро они показали, что доля резервов, хранящихся в валюте, росла более чем пропорционально масштабу экономики-эмитента по мере роста последней (вероятно, отражая тот же масштаб и сетевые эффекты). Последующая работа (например, Eichengreen, Mehl, and Chitu, 2018) показала, что с дальнейшим уточнением финансовых рынков и оцифровкой торговли валютой такие масштабные и сетевые эффекты могут стать менее важными. Рост нетрадиционных валют, в отличие от евро, согласуется с этой точкой зрения.

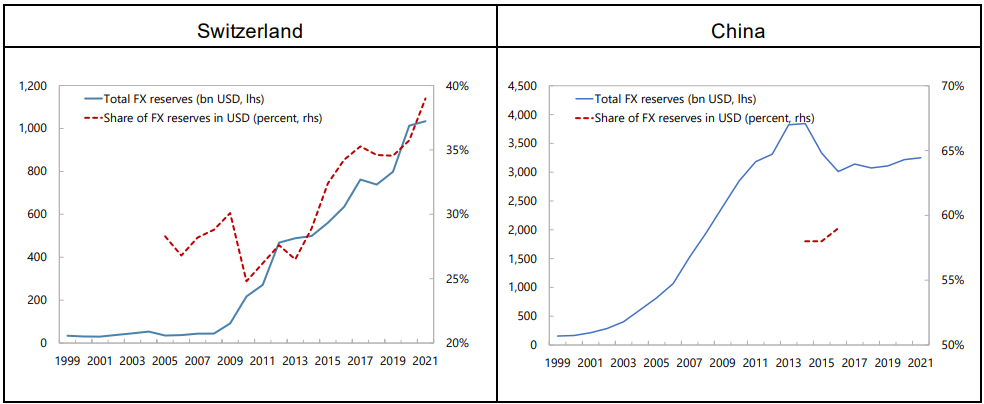

Существует вероятность того, что изменения в доле доллара могут быть вызваны предпочтениями и поведением небольшого числа центральных банков, таких как Швейцарский национальный банк (SNB) и Народный банк Китая (PBOC), накопивших значительные резервы в последние годы. годы. На рисунке 5 показаны общие резервы (левая шкала) и доля доллара (правая шкала) для SNB (левая часть рисунка) и PBOC (правая часть рисунка — эти данные доступны только за более короткий период). Общие резервы SNB выросли до триллиона долларов за последние два десятилетия. Учитывая, что долларовая доля этих резервов ниже среднемирового показателя (по данным COFER), возможно, это могло привести к снижению доли доллара. Точно так же китайские резервы выросли до более чем трех триллионов долларов, и долларовая доля этих резервов была ниже среднемирового уровня в 2014–2016 (годы, по которым доступна разбивка по валютам). Поэтому нам нужно будет выяснить (как мы это делаем в разделе VI), является ли накопление и структура резервов Швейцарии или Китая в значительной степени причиной снижения доли доллара.

Рисунок 5. Швейцария и Китай: доля доллара США в валютных резервах

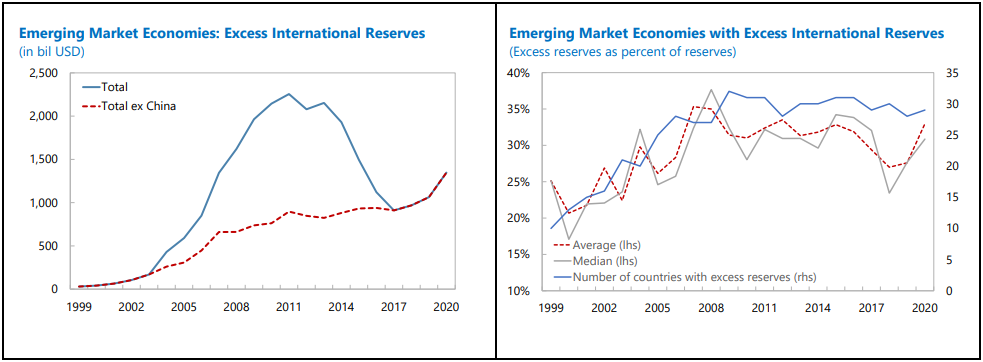

Наконец, существует вероятность того, что отказ от долларов был вызван активной диверсификацией центральных банков с избыточными резервами, стремящимися разместить инвестиционный транш в более доходных нетрадиционных валютах. На левой панели рисунка 6 показан один параметр величины инвестиционного транша. Он вычитает стандартную меру минимально адекватных резервов МВФ из общего объёма резервов. Инвестиционный транш, измеренный таким образом, неуклонно рос с течением времени, если исключить Китай. При включении Китая избыточные резервы растут до 2011, а затем сокращаются. На правой панели показан процент «избыточных» резервов для средней и средней страны с избыточными резервами. Это также показывает, что число стран с избыточными резервами выросло примерно до 30 к 2008 году и с тех пор остаётся примерно на этом уровне.

Рисунок 6. Экономики развивающихся рынков: избыточные международные резервы

III. Анализ глобальных агрегатов

Как отмечалось выше, для анализа доли доллара в международных резервах применялись два подхода: моделирование детерминант глобальных агрегатов и моделирование детерминант спроса в конкретной стране с использованием группы национальных наблюдений. Мы проводим дальнейшие исследования в обоих подходах.

Первый подход использует годовые данные COFER для акций доллара, иены, фунта стерлингов, юаня и евро за 1999–2020, а также набор данных Eichengreen, Mehl, and Chitu (2018) за 1970–1998 (который включает французский франк и немецкую марку). акции вместо евро) и регрессирует их на:

- ВВП эмитента. Относительный размер страны, отражённый в номинальном ВВП в долларах по рыночному обменному курсу, как доля мирового ВВП.

- Достоверность. Он измеряется как средний темп повышения курса резервной валюты по отношению к корзине SDR за предыдущие пять лет.

- Волатильность валютного курса. Стандартное отклонение изменений резервной валюты по отношению к корзине SDR за предыдущие пять лет.

- Оборот валютного рынка. Данные за годы, начиная с 1989 года, взяты из трёхгодичных обзоров BIS. Данные за 1973–1988 годы взяты из Chinn and Frankel (2008) на основе G30, ФРБ Нью-Йорка и опросов центральных банков. Наблюдения между годами опросов интерполированы логарифмически.

- Дифференциал инфляции потребительских цен. Дифференциал между пятилетней скользящей средней инфляции потребительских цен в стране-эмитенте и средней развитой страной.

- Включение в корзину SDR. Мы строим семь отдельных фиктивных переменных, по одной для каждой валюты в выборке: фиктивная переменная для доллара равна единице для всей выборки; фиктивные переменные для французского франка и немецкой марки – одна с 1974 по 1998 год; фиктивная переменная для евро – это переменная 1999 года; фиктивные переменные для иены и фунта стерлингов относятся к 1974 году; фиктивная переменная для юаня — 2016 года.

- Изменение государственного долга. Измеряется как изменение отношения общего государственного долга к ВВП.

- Инерция. Это фиксируется зависимой переменной с запаздыванием.

Здесь мы принимаем спецификацию Chinn and Frankel (2007, 2008). Следуя их примеру, мы определяем зависимую переменную как логит доли валюты (log[share/(1-share)]). Это превращает долю валюты из ограниченной зависимой переменной (между нулём и единицей) в неограниченную переменную, что позволяет нам напрямую использовать OLS и панельные регрессионные оценки. Это также позволяет нелинейно связать независимые переменные с долями резервной валюты. Это допускает возможность того, что такие переменные, как размер страны-эмитента, оказывают большее влияние на доли валюты, когда этот относительный размер велик (согласуется с эффектами ликвидности и увеличением доходности сети). По сравнению с их более ранней работой, в наших оценках используются данные за два дополнительных десятилетия. Кроме того, мы вводим изменение коэффициента государственного долга в качестве объясняющей переменной, недавний комментарий (Tenengauzer, Velis and Yu, 2020) указывает на рост государственного долга как на потенциальную угрозу доверию к доллару. И мы проверяем, не ослабевает ли увеличивающаяся от сети отдача, отражённая нелинейным эффектом относительного размера экономики.

Результаты представлены в таблице 1. Мы приводим данные об объединённых регрессиях по методу наименьших квадратов для сравнения с более ранними исследованиями, а также с моделями с фиксированными и случайными эффектами. Тест Хаусмана решительно отвергает случайные эффекты. Коэффициент инерции меньше, когда модель оценивается с фиксированными эффектами, по сравнению с другими столбцами в таблице 1 и предыдущими исследованиями. В этом есть смысл: доля некоторых валют в резерве больше или меньше, чем предполагалось, из-за влияния ненаблюдаемых, медленно меняющихся национальных особенностей. В отсутствие фиксированных эффектов эти ненаблюдаемые факторы охватываются инерционным членом. Эта корректировка предполагает, что более ранние исследования, возможно, переоценивали влияние инерции, как утверждали Eichengreen, Mehl и Chitu (2018).

Чтобы учесть возможное влияние медленно движущихся ненаблюдаемых объектов, в столбце 7 мы оцениваем модель с фиксированными эффектами, используя метод Griliches (1961). Метод Грилихеса использует второй лаг зависимой переменной и первый лаг других экзогенных регрессоров в качестве инструментов для лаговой зависимой переменной. В принципе, это позволяет нам отличить инерцию как таковую от медленно движущихся пропущенных переменных, которые в противном случае исказили бы нашу оценку коэффициента зависимой переменной с запаздыванием. Результаты подтверждают свидетельство того, что инерция важна, а также то, что коэффициент при инерции переоценивается моделями, которые не включают фиксированные эффекты.

Коэффициент экономического размера страны-эмитента также меньше, чем в противном случае, когда мы учитываем фиксированные эффекты. Действительно, он незначительно отличается от нуля в столбце 6 таблицы 1, но значителен в других местах. Мы интерпретируем это как указание на то, что валюты стран, которые в среднем крупнее за период выборки, как правило, имеют большую долю резервов, но что незначительные изменения размера страны по сравнению со средним значением не оказывают большого дополнительного влияния.

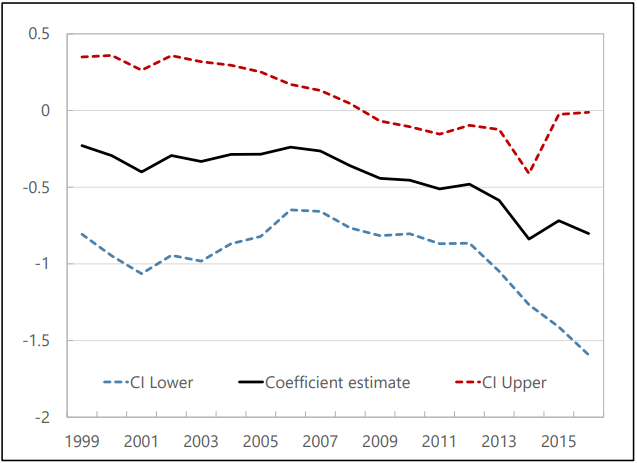

Мы также исследуем возможность уменьшения коэффициента размера эмитента в последние годы. Такой структурный сдвиг будет согласовываться с уменьшающейся важностью растущей доходности, связанной с сетью, и растущей ролью нетрадиционных валют в резервах. Мы взаимодействуем с фиктивной моделью «после перерыва» с размером эмитента для данного года перерыва, где последний принимает значение 1 для лет после перерыва и 0 в противном случае. Мы проверяем каждый год, начиная с 1999 года (когда был введён евро, а предыдущие исследования обычно заканчиваются) и далее, чтобы увидеть, является ли коэффициент при взаимодействии существенным. Этот тест свидетельствует о значительном снижении влияния размера эмитента примерно во время мирового финансового кризиса 2007–2008 годов, когда коэффициент при взаимодействии становится значительно отрицательным (см. рисунок 7). После этого он становится ещё более негативным.

Таблица 1. Глобальные совокупные регрессии, 1970-2020

|

Переменная |

OLS |

Panel

|

|||||

|

|

|

|

|

|

RE

|

FE |

FE (Griliches) |

|

|

(1) |

(2) |

(3) |

(4) |

(5) |

(6) |

(7) |

|

Инерция |

0,91*** |

0,89*** |

0,91*** |

0,91*** |

0,91*** |

0,70*** |

0,76*** |

|

Размер эмитента |

1,23* |

1,64** |

1,23* |

1,26* |

1,26** |

0,83 |

-0,01 |

|

Достоверность |

1,58* |

|

1,57* |

1,52* |

1,52* |

1,25* |

1,34*** |

|

Волатильность валюты |

-1,04 |

-1,51** |

-1,03** |

-0,77 |

-0,77* |

0,28 |

0,09 |

|

Оборот валюты |

0,05 |

0,15 |

0,05 |

0,00 |

0,00 |

0,77*** |

0,56*** |

|

Дифференциал CPI |

|

-3,75** |

|

|

|

|

|

|

Корзина SDR |

|

|

-0,02 |

-0,09 |

-0,09 |

-0,14 |

|

|

△ госдолг |

|

|

|

-0,47* |

-0,47** |

-0,74* |

-0,72** |

|

Константа |

-0,09 |

-0,21 |

-0,07 |

0,04 |

0,04 |

-0,69 |

-0,61** |

|

N |

218 |

218 |

218 |

212 |

212 |

212 |

205 |

|

R2 |

0,99 |

0,99 |

0,99 |

0,99 |

|

|

|

|

R2 (внутри) |

|

|

|

|

0,85 |

0,87 |

0,86 |

|

R2 (между) |

|

|

|

|

1,00 |

0,99 |

1,00 |

|

R2 (в целом) |

|

|

|

|

0,99 |

0,98 |

0,99 |

|

Тест Хаусмана |

|

|

|

|

0,00 |

|

|

|

(значение p) |

|

|

|

|

|

|

|

Кроме того, показатели доверия, дифференциала CPI, волатильности обменного курса и оборачиваемости обменного курса входят со своими ожидаемыми знаками.

Две новые переменные в нашей спецификации — это изменение государственного долга страны-эмитента резервов и включенность её валюты в корзину SDR (одной из причин, по которой Китай призвал добавить юань в корзину, по-видимому, было ожидание того, что это побудит другие страны держать его в качестве резерва и иным образом использовать в международных операциях). Переменная SDR не имеет существенного значения ни в одной из спецификаций. Обратите внимание, как упоминалось выше, что у нас есть лишь относительно небольшое количество наблюдений, в которых рассматриваемая валюта не входит в корзину (франк, дойчмарка, иена и фунт стерлингов в первой половине 1970 годов и юань в середине 2010 годов).

Увеличение государственного долга резервного эмитента негативно и в значительной степени связано с долей резервов. Мы смотрели также на уровень задолженности, но модели показали, что изменение уровня задолженности важнее, чем изменение уровня. Переменная государственного долга может отражать тот факт, что государственный долг США имеет тенденцию к росту в течение двух десятилетий, даже когда доля доллара имеет тенденцию к снижению, хотя читатели могут опасаться, что в нем доминирует эффект снижения доли резервов в иенах. после 1988, что совпало с продолжающимся очень сильным ростом государственного долга Японии. Как бы то ни было, переменная государственного долга по-прежнему значительна, если исключить из выборки японскую йену.

В целом, результаты совокупных регрессий подтверждают важность традиционных экономических переменных при определении доли резервной валюты. Однако, в связи с ростом нетрадиционных валют, мы обнаруживаем, что размер экономики резервного эмитента стал менее важным в последние годы, и что инерция валютных долей, возможно, была переоценена в предыдущей работе. Мы также находим доказательства того, что изменения в государственном долге эмитентов резервов могут повлиять на долю валюты в мировых резервах.

IV. Анализ данных на уровне стран

Теперь мы проанализируем факторы, определяющие долю доллара, используя данные на уровне страны по центральным банкам, сообщающих об этом в опубликованных документах. Мы опираемся на набор данных о составе валют, составленный Ito and McCauley (2020) и обновлённый Chinn, Ito, and McCauley (2021), Специальный стандарт распространения данных (SDDS) МВФ.

Шаблон данных по резервам и годовые отчёты отдельных центральных банков. Наша несбалансированная панель включает 80 центральных банков за 21 год.

Объясняющие переменные следующие:

- Валютный режим. Резервная валюта, к которой страна привязывает свой обменный курс. Сюда входят три отдельные фиктивные переменные: привязка к доллару, привязка к евро или иная привязка. Каждая фиктивная переменная равна единице, если валюта привязана к соответствующей валюте, и нулю в противном случае. Для стран без привязки все три фиктивные переменные равны нулю. Переменная привязки к евро включает только страны, не входящие в зону евро, которые привязывают свои валюты к евро.

- Валютная структура внешнего долга. Доля платежей по обслуживанию внешнего долга каждой страны, выраженная в каждой резервной валюте «большой четвёрки».

- Направление торговли. Доля внешней торговли каждой страны (экспорт плюс импорт), ведущаяся с каждым эмитентом резервной валюты «большой четвёрки».

- Валюта выставления счета. Доля импорта каждой страны, выставленная в счетах-фактурах в долларах США, евро и других валютах, по данным Boz et al. (2020).

- Инерция. Мы снова измеряем это лаговой долей валюты.

Мы оцениваем три модели, включающие эти детерминанты: одну, в которой зависимой переменной является доля доллара, вторую, в которой мы оцениваем четыре уравнения для долей доллара, евро, иены и фунта стерлингов с помощью, казалось бы, несвязанной регрессии, и третью, более экономную спецификацию, где мы добавляем зависимую переменную с запаздыванием, чтобы зафиксировать инерцию.

Три варианта модели долларовой доли представлены в таблице 2. Результаты подтверждают, что привязка валюты к доллару США связана с увеличением доли доллара в международных резервах страны. Во всех спецификациях, привязка к доллару увеличивает его долю примерно на 10 процентных пунктов. Привязка к евро и другим валютам, соответственно, снижает долю доллара в резервах. Точно так же торговля с США связана с более высокой долей доллара, торговля с Еврозоной, Японией и Великобританией — с более низкой долей доллара. Когда мы включаем долю торговли, счета за которую выставляются в долларах, вместо доли торговли с США, торговая переменная снова положительно и значимо связана с долей долларов в резервах.

Таблица 2. Регрессии модели Тобита по конкретным странам, 1999–2020

|

Переменная |

(1) |

(2) |

(3) |

|

Доля в долларах США |

|

|

|

|

Привязка к доллару |

0,10*** |

0,10*** |

0,09*** |

|

Привязка к евро |

-0,51*** |

-0,42*** |

-0,35*** |

|

Иная привязка |

-0,15*** |

-0,14*** |

-0,03 |

|

Торговля с США |

1.08*** |

1.03*** |

|

|

Торговля с Еврозоной |

-0,09 |

-0,16* |

|

|

Торговля с Японией |

-0,98** |

-1,04** |

|

|

Торговля с Британией |

-1,07* |

-1,28** |

|

|

Доля долга в долларах |

-0,18** |

-0,19** |

-0,23** |

|

Доля долга в евро |

-0,04 |

-0,18** |

-0,18 |

|

Доля долга в йенах |

-0,04 |

-0,02 |

0,48* |

|

Доля долга в фунтах |

-3,52 |

-2,92 |

2,65 |

|

Фиктивность зоны евро |

|

0,26*** |

0,31*** |

|

Торговля в долларах США |

|

|

0,20** |

|

Константа |

0,66*** |

0,74*** |

0,53*** |

|

Статистика |

|

|

|

|

N |

696 |

696 |

363 |

|

Псевдо R 2 |

1,08 |

1.19 |

0,81 |

Напротив, коэффициенты по долгу, номинированному в разных валютах, не всегда отличаются от нуля. За последние два десятилетия правительства развитых стран и растущее число стран с формирующимся рынком отказались от выпуска долговых обязательств в долларах, поэтому их центральные банки в меньше степени вынуждены хранить долларовые резервы. Это отличается от торговли, где по-прежнему преобладает выставление счетов в долларах.

Как и ожидалось, привязка к евро снижает долю долларовых резервов при прочих равных условиях. Напомним, что страны еврозоны не зарегистрированы как имеющие привязку к евро, поскольку они являются эмитентами своей собственной валюты. Поскольку они не могут хранить активы в евро в качестве международных резервов, их доля в долларах, как правило, выше. Мы решаем эту проблему, добавляя фиктивную переменную зоны евро, которая принимает значение 1, если страна является членом зоны евро в течение данного года. Это приводит к коэффициенту фиктивной модели еврозоны с ожидаемым знаком. Принятие привязки к евро снижает долю доллара в резервах, в то время как членство в зоне евро увеличивает долю доллара примерно на 30 процентных пунктов.

Таблица 3. Внешне несвязанная регрессия по конкретной стране, 1999–2020

|

Переменная |

USD |

EUR |

JPY |

GBP |

|

Доля валюты |

|

|

|

|

|

Привязка к доллару |

0,07*** |

-0,02 |

0,00 |

-0,03*** |

|

Привязка к евро |

-0,42*** |

0,50*** |

-0,01 |

-0,03*** |

|

Иная привязка |

-0,17*** |

-0,02 |

0,01 |

-0,07*** |

|

Торговля с США |

1,05*** |

-0,65*** |

-0,27*** |

-0,09** |

|

Торговля с Еврозоной |

-0,22** |

0,47*** |

-0,06* |

-0,01 |

|

Торговля с Японией |

-1,08** |

0,39 |

1.21*** |

-0,07 |

|

Торговля с Британией |

-0,89 |

-0,39 |

0,96*** |

0,66*** |

|

Доля долга в долларах |

-0,19** |

0,20*** |

0,17*** |

-0,17*** |

|

Доля долга в евро |

-0,16 |

0,16** |

0,15*** |

-0,20*** |

|

Доля долга в йенах |

-3,83 |

5,42*** |

-2,06*** |

1,94 |

|

Доля долга в фунтах |

0,02 |

-0,20*** |

0,00 |

-0,09 |

|

Фиктивность зоны евро |

0,16*** |

-0,32*** |

0,07*** |

0,00 |

|

Константа |

0,76*** |

0,06 |

-0,10 |

0,19*** |

|

Статистика |

|

|

|

|

|

N |

616 |

616 |

616 |

616 |

|

R2 |

0,41 |

0,70 |

0,27 |

0,24 |

В таблице 3 показаны результаты оценки акций доллара, евро, иены и фунта стерлингов с помощью кажущейся несвязанной регрессии (SUR), для учёта зависимости между членами ошибки уравнения каждой валюты. Результаты для долларовой доли в первом столбце, в целом, совпадают с результатами в таблице 1. Коэффициенты при долях внешнего долга, выраженных в долларах, евро, фунтах стерлингов и иенах, несовместимы как по знаку, так и по значимости, предположительно потому, что эти величины коллинеарны друг другу.

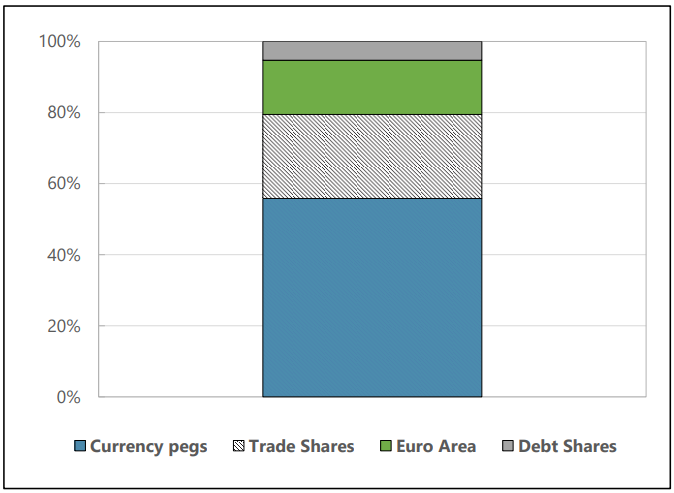

Насколько велик вклад этих определяющих факторов на уровне страны? Мы можем разложить R2 нашей регрессионной модели для доли доллара США в соответствии с подходом Hüttner and Sunder (2011). Для простоты мы исключаем из этого анализа долю выставления счетов в долларах, но включаем показатели доли торговли; таким образом, следующие результаты получены из второй спецификации в таблице 2. Рисунок 8 показывает, что валютные привязки являются наиболее важным фактором, определяющим доли резервной валюты, на которые приходится 56 процентов объяснённой вариации долларовых долей. Ilzetzki, Reinhart и Rogoff (2019), от которых получены наши данные о привязке, показывают, что за этот период произошло лишь небольшое снижение распространённости привязки к доллару (см. также рисунок 4 выше). Таким образом, хотя выбор привязки оказывает большое влияние, изменения в выборе привязки и, следовательно, в долях резервов, за период, относительно невелики. Мы также видим, что доля торговли с экономикой разных эмитентов резервов является важным фактором, определяющим долю доллара. Поскольку доля США в мировой торговле за этот период снижалась (см. рисунок 2 выше), это является важным фактором снижения доли доллара в резервах.

Рисунок 8. Детерминанты доли доллара США

В нашей третьей модели мы добавляем зависимую переменную с запаздыванием, чтобы отразить влияние инерции. В сочетании со спецификацией в таблицах 2 и 3, это приводит к высокой степени мультиколлинеарности. Если мы упростим эту модель, исключив кросс-валютные эффекты, как в Iancu et al. (2020), мы получаем результаты в таблице 4. Обратите внимание, что полученная модель очень похожа на модель этих предыдущих авторов, хотя мы включаем больше стран и дополнительные независимые переменные.

Тест Хаусмана решительно отдаёт предпочтение фиксированным эффектам, а не случайным, однако, в пользу модели Тобита также можно привести аргументы, поскольку существует ряд случаев нулевых долей валюты. Напротив, оценка Ареллано-Бонда ненадёжна из-за относительно небольшой структуры поперечного сечения нашей панели. Следовательно, мы ориентируемся на столбцы 1 и 2 таблицы.

Таблица 4. Детерминанты акций валют с инерцией,

но без кросс-валютных эффектов, 2000-2020

|

Переменная |

Тобит |

Случайные |

Фиксированные |

|

(1) |

(2) |

(3) |

|

|

Доля валюты |

|

|

|

|

Инерция |

0,95*** |

0,93*** |

0,68*** |

|

Привязка к валюте |

0,02* |

0,03* |

0,00 |

|

Доля торговли |

0,06*** |

0,05*** |

0,04* |

|

Доля долга |

0,01 |

0,02** |

0,03* |

|

Зона евро |

-0,43*** |

-0,04*** |

0,00 |

|

Валюты зоны евро* |

|

|

|

|

*USD |

0,46*** |

0,06*** |

0,00 |

|

*JPY |

0,47*** |

0,04*** |

-0,06*** |

|

*GBP |

0,42*** |

0,04*** |

0,04*** |

|

Константа |

-0,03 |

-0,01 |

0,08** |

|

Статистика |

|

|

|

|

N |

3094 |

3094 |

3094 |

|

R2(между) |

|

1,00 |

0,99 |

|

R2(в пределах) |

|

0,49 |

0,49 |

|

R2(в целом) |

|

0,96 |

0,96 |

|

Псевдо R 2 |

2,38 |

|

|

|

Тест Хаусмана (значение p) |

|

0,00 |

|

Наши результаты подтверждают существование мощной инерции, причём того же порядка, что и в более ранних исследованиях на основе данных поперечного среза. Кроме того, мы продолжаем находить влияние валютных привязок, доли торговли, доли долга и членства в еврозоне.

V. Рост нетрадиционных резервных валют

Глобальные запасы нетрадиционных резервных валют выросли с незначительного уровня (около 30 миллиардов долларов США в 1999 году) до 1,2 триллиона долларов США за последние два десятилетия. Данные COFER проливают свет на сроки. На рисунке 9 сравнивается доля официальных резервов, выраженных в одной из ведущих резервных валют «большой четвёрки» (доллар США, евро, британский фунт и японская иена), с долей, выраженной в нетрадиционных валютах, за период с 1999 г. до 2021 года. Доля традиционных резервных валют в мировых резервах за этот период снизилась, что отражается ростом доли нетрадиционных валют, которые в настоящее время составляют примерно 10 процентов мировых резервов. В частности, после 2008 г. произошёл сдвиг в структуре резервов, в течение которого управляющие резервами относительно быстро диверсифицировали валюты «большой четвёрки», после чего последовала более устойчивая тенденция к их снижению. Сроки этого сдвига могут быть частично объяснены снижением процентных ставок основными центральными банками в ответ на глобальный финансовый кризис. Данные COFER также показывают, что на китайский юань приходится около одной четверти этого увеличения, в то время как на валюты, отличные от SDR, приходится оставшиеся три четверти.

В этом разделе мы приводим дополнительные данные на уровне стран о том, что многие центральные банки диверсифицируют свои валютные резервы, отказываясь от ведущих мировых валют и особенно от доллара. Мы используем данные из шаблона резервов Специального стандарта распространения данных (SDDS) МВФ, чтобы задокументировать недавний переход к китайскому юаню и валютам, не включённым в корзину специальных прав заимствования (SDR) МВФ.

Что такое нетрадиционные резервные валюты (определяемые как любая валюта, кроме «большой четвёрки»)? COFER предоставляет данные о резервах в австралийском долларе, канадском долларе, китайском юане и швейцарском франке, которые вместе составляют 71 процент от общей суммы нетрадиционных валют на конец 2020 года. Для оценки валютной структуры оставшихся 29 процентов мы используем данные Координированного обследования портфельных инвестиций (CPIS) МВФ и методологию Arslanalp and Tsuda (2014). Наши оценки показывают, что оставшиеся 29 процентов состоят из трех европейских валют (шведская крона, норвежская крона и датская крона) и четырёх азиатских валют (корейская вона, сингапурский доллар, новозеландский доллар и гонконгский доллар). Обе группы примерно одинакового размера. Расчётные веса показаны в таблице 5.

Таблица 5. Нетрадиционные валюты в мировых валютных резервах, конец 2020

|

|

в млрд. долл. |

в % от общего |

|

Итого |

1070 |

100% |

|

австралийский доллар |

217 |

20% |

|

канадский доллар |

247 |

23% |

|

китайский юань |

272 |

25% |

|

швейцарский франк |

21 |

2% |

|

Прочее |

315 |

29% |

|

шведская крона |

63 |

6% |

|

сингапурский доллар |

51 |

5% |

|

норвежская крона |

49 |

5% |

|

датская крона |

47 |

4% |

|

новозеландский доллар |

12 |

1% |

|

гонконгский доллар |

11 |

1% |

Ещё одно наблюдение из табл. 5 состоит в том, что доля швейцарского франка невелика несмотря на то, что франк уже давно играет хоть какую-то роль в резервных портфелях. В настоящее время в Швейцарии самые низкие учётные ставки в мире ( -0,75 процента), что, возможно, побудило управляющих резервами диверсифицироваться в сторону от франка, а не в сторону его (точно так же, как они диверсифицировались от валют «большой четвёрки»).

Какие страны стимулировали тенденцию к использованию нетрадиционных резервных валют? Чтобы ответить на этот вопрос, мы используем данные из шаблона данных по резервам МВФ, охватывающего более 80 стран, на которые приходится более 90 процентов мировых валютных резервов на конец 2020 года. Эти данные обеспечивают разбивку состава официальных резервов каждой экономики на валюты, включённые в корзину специальных прав заимствования (SDR) МВФ (в настоящее время «большая четвёрка» и китайский юань), и валюты, не включённые в корзину. В таблице 6 показана валютная структура резервов для 46 стран, которые мы классифицируем как «активные диверсификаторы», определяемые как страны, в которых более 5 процентов их валютных резервов номинированы в юанях и валютах, отличных от SDR, по состоянию на последний доступный период (как правило, на конец 2020).

Тенденция к диверсификации довольно равномерно распределяется между странами с формирующимся рынком и странами с развитой экономикой. В то же время, ряд стран выделяются как особенно активные диверсификаторы. Китай становится крупнейшим держателем нетрадиционных валют. За ней следуют Швейцария с $97,5 млрд и Россия с $94,7 млрд. Chinn, Ito and McCauley (2021) описывают, что Швейцарский национальный банк (SNB) добавил нетрадиционные валюты к своему стратегическому распределению активов. Изменения для других стран могут быть объяснены их торговыми и финансовыми связями с эмитентами нетрадиционных резервных валют. Например, Намибия держит большую часть своих резервов в южноафриканских рэндах из-за своей привязки к этой валюте и торговых отношений с Южной Африкой. Казахстан и Кыргызская Республика владеют российскими рублями из-за их тесных торговых отношений с Россией. Мотивы некоторых других центральных банков менее очевидны. Например, по данным Центрального банка Эстонии, Эстония держит австралийские доллары (AUD) и канадские доллары (CAD). Мальта хранит около 40 процентов своих резервов в канадских долларах, австралийских долларах, шведских кронах, норвежских кронах и швейцарских франках, по данным её центрального банка.

Таблица 6. Валютные резервы в нетрадиционных валютах, конец 2020

|

Валютные резервы в нетрадиционных валютах на конец 2020 г. |

|||||

|

|

Валютные резервы (млрд долл.) |

Резервы в нетрадиционных валютах (млрд долл.) |

Доля резервов в нетрадиционных валютах |

||

|

Общее |

Китайский юань |

Отличные не в SDR |

|||

|

Общее |

8271.1 |

770,1 |

117,7 |

650,8 |

9% |

|

Лесото |

0,9 |

0,6 |

0,0 |

0,6 |

69% |

|

Намибия |

2.2 |

1,2 |

… |

1,2 |

53% |

|

Мальта |

0,7 |

0,3 |

0,0 |

0,3 |

41% |

|

Эстония |

1,9 |

0,6 |

0,0 |

0,6 |

34% |

|

Ирландия |

5,0 |

1,7 |

0,3 |

1,4 |

34% |

|

Турция |

48,5 |

15,9 |

… |

15,9 |

33% |

|

Чили |

37,8 |

10,6 |

3.1 |

7.6 |

28% |

|

Киргизия |

1,6 |

0,4 |

0,1 |

0,3 |

25% |

|

Россия |

444,5 |

94,7 |

75,3 |

19,5 |

21% |

|

Латвия |

4.7 |

1,0 |

0,5 |

0,5 |

21% |

|

Малайзия |

102,6 |

20,7 |

… |

20,7 |

20% |

|

Ботсвана |

4,8 |

1,0 |

… |

1,0 |

20% |

|

Литва |

4.2 |

0,8 |

0,0 |

0,8 |

20% |

|

Новая Зеландия |

12,0 |

2.1 |

… |

2.1 |

17% |

|

Танзания |

5.1 |

0,9 |

0,8 |

0,1 |

17% |

|

Австралия |

32,6 |

5.2 |

1,7 |

3,5 |

16% |

|

Кения |

9,9 |

1,6 |

… |

… |

16% |

|

Индонезия |

128,4 |

19,3 |

… |

19,3 |

15% |

|

Польша |

138,5 |

20,8 |

0,0 |

20,8 |

15% |

|

Испания |

57,3 |

8,5 |

0,6 |

7,9 |

15% |

|

Чехия |

164,1 |

24.1 |

0,5 |

23,6 |

15% |

|

Южная Африка |

44,3 |

6.2 |

3,9 |

2,4 |

14% |

|

Колумбия |

56,6 |

7,8 |

… |

7,8 |

14% |

|

Швеция |

45,9 |

6.1 |

0,3 |

5.7 |

13% |

|

Сингапур |

359,3 |

45,2 |

… |

45,2 |

13% |

|

Франция |

57,1 |

7,0 |

0,0 |

7,0 |

12% |

|

Британия |

182,6 |

19,8 |

0,5 |

19,3 |

11% |

|

Румыния |

44,4 |

4,8 |

1.1 |

3,7 |

11% |

|

Италия |

47,5 |

5.1 |

0,4 |

4.7 |

11% |

|

Германия |

36,9 |

3,6 |

0,3 |

3.3 |

10% |

|

Швейцария |

1013.2 |

97,5 |

10.2 |

87,4 |

10% |

|

Индия |

465,8 |

44,8 |

… |

44,8 |

10% |

|

Грузия |

3,7 |

0,3 |

0,0 |

0,3 |

9% |

|

Таиланд |

246,0 |

20,8 |

… |

20,8 |

8% |

|

Норвегия |

71,6 |

5.4 |

0,3 |

5.1 |

7% |

|

Корея |

431,3 |

28,3 |

… |

28,3 |

7% |

|

Казахстан |

11.3 |

0,7 |

0,4 |

0,3 |

6% |

|

Китай |

3216.0 |

198,4 |

0,0 |

198,4 |

6% |

|

Замбия |

1,0 |

0,1 |

… |

… |

6% |

|

Венгрия |

39,0 |

2.2 |

… |

2.2 |

6% |

|

Мексика |

184,2 |

9.2 |

3.3 |

5,9 |

5% |

|

Бразилия |

336,9 |

16,8 |

10,8 |

5,9 |

5% |

|

Филиппины |

84,4 |

4.2 |

1,7 |

2,4 |

5% |

|

Коста-Рика |

7,0 |

0,3 |

0,0 |

0,3 |

5% |

|

Маврикий |

6.4 |

0,3 |

0,1 |

0,2 |

5% |

|

Перу |

71,4 |

3.3 |

1,6 |

1,7 |

5% |

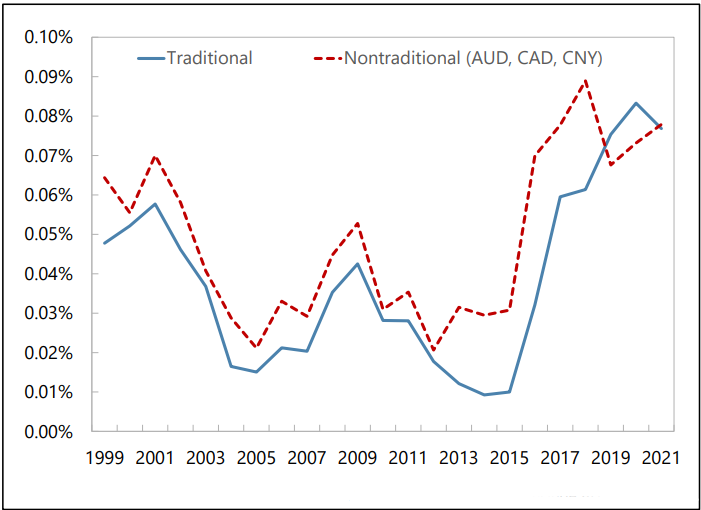

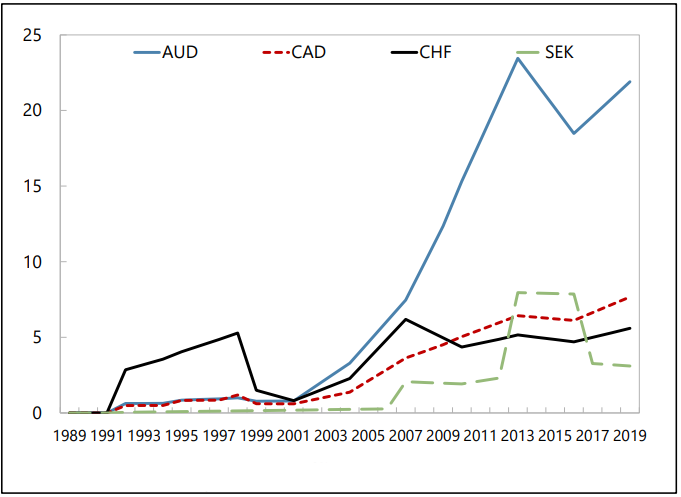

Частично это широкое смещение в сторону нетрадиционных резервных валют объясняется тем, что финансовые технологии и рыночные условия повысили привлекательность более мелких валют. Другими словами, нетрадиционные валюты стали более ликвидными и, следовательно, более привлекательными в качестве резервов. На рисунке 10 показаны средние спреды спроса и предложения по отношению к доллару для трех традиционных и трех нетрадиционных резервных валют. Оба ряда отображают одну и ту же циклическую составляющую. В большинстве периодов разброс между двумя сериями невелик. В последнее время спреды по нетрадиционным валютам фактически были ниже, чем по их традиционным аналогам.

То же самое можно увидеть, если посмотреть на объём (оборот) операций с иностранной валютой, которые не включают валюту «большой четвёрки» в качестве одного из этапов операции. У нас есть данные об этом (любезно предоставленные БМР) для четырёх нетрадиционных резервных валют: австралийского доллара, канадского доллара, швейцарского франка и шведской кроны. Тенденция роста оборота (на рисунке 11) очевидна, особенно для австралийского доллара, но также и в более общем плане.

Другая часть объяснения связана с изменениями в практике управления резервами. Центральные банки придают большее значение оптимизации средней дисперсии и меньшее значение ликвидности в условиях низкой доходности (Ito and McCauley, 2020). В этих условиях нетрадиционные валюты с более высоким коэффициентом Шарпа (т. е. более высокая ожидаемая избыточная доходность на единицу волатильности) могут улучшить соотношение риска и доходности в портфеле только с традиционными резервными валютами. На рисунке 12 показаны избыточная доходность и волатильность, по отношению к корзине SDR, и она рассчитана для 5-летнего горизонта — предпочтительной среды обитания большинства управляющих резервами в пределах кривой доходности. Это подтверждает, что австралийский доллар, канадский доллар и китайский юань имеют более высокие коэффициенты Шарпа, чем евро, иена и фунт. Это отражает снижение процентных ставок в основных странах с развитой экономикой за последнее десятилетие (явление, известное как «долговременная стагнация»), более высокую доходность в других странах, которые не так непосредственно затронуты этими же тенденциями, а в случае юаня ограниченный волатильность сильно управляемой валюты.

Рисунок 12. Коэффициенты Шарпа для резервных валют

V. Проверки на надёжность

В предыдущих разделах документально подтверждено, что доля доллара США в официальных резервных активах во всем мире, за последние два десятилетия, снизилась и это падение было связано с увеличением доли нетрадиционных резервных валют, таких как австралийский доллар, канадский доллар, китайский доллар юань, корейская вона, сингапурский доллар и шведская крона. Хотя заманчиво сделать вывод, что центральные банки активно отказываются от доллара в пользу нетрадиционных резервных валют, этому могут быть и альтернативные объяснения.

A. Эффекты крупных держателей резервов

Нетривиальный компонент увеличения резервов, размещённых в валютах, отличных от доллара, может быть обусловлен действиями Швейцарского национального банка (SNB), который владеет необычно низкой долей долларов. С первого квартала 2000 года общие валютные резервы SNB выросли с 28 миллиардов долларов до 1,03 триллиона долларов на конец 2021. В то же время, долларовые активы ШНБ сократились с 42 процентов его портфеля в первом квартале 2000 года до 39 процентов на конец 2021. В совокупности эти наблюдения могут объяснить незначительное снижение доли доллара.

Поэтому мы исключили SNB из и представили долю доллара в валютных резервах остальных стран. Как показано на рисунке 13, это влияет на уровень доли доллара. Удаление резервов SNB увеличивает долю доллара на два процентных пункта, с 59 процентов до 61 процента на конец 2020.

Однако, это не меняет общей тенденции: доля доллара США без учёта SNB по-прежнему падает с 72 до 61 процента в период с 1999 по 2020.

Источники: COFER, SNB.

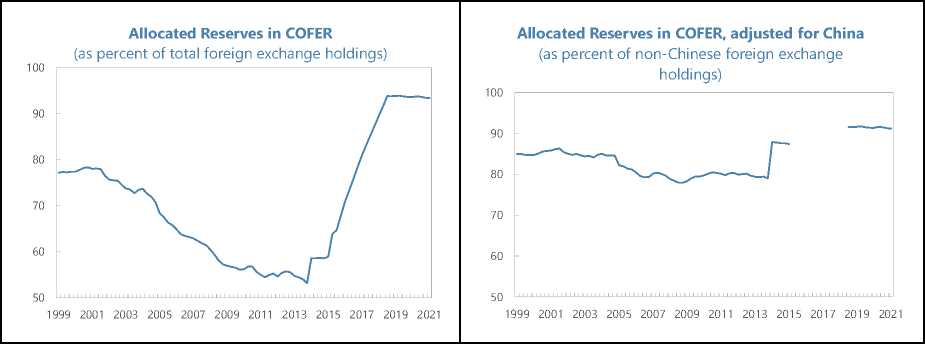

B. Эффекты отчётности COFER

Точно так же изменения в составе набора данных COFER могли способствовать падению доли доллара. Доля распределённых резервных авуаров (по которым имеется разбивка по валютам) значительно увеличилась благодаря включению новых отчитывающихся стран. Фактически, в период с 2015 по 2018 доля распределённых резервов значительно увеличилась с 58,9 процента в первом квартале 2015 года до 93,8 процента в четвёртом квартале 2018, что усложняет сравнение исторических данных. Конфиденциальность данных о стране в опросе COFER не позволяет нам измерить вклад новых стран по отдельности, хотя мы знаем, что количество, отчитавшихся на конец 2012, с тех пор увеличились со 145 стран до 149. Наиболее заметным изменением является постепенное включение Китая в период с 2015 по 2018, который начал сообщать о репрезентативном портфеле валютных резервных активов в COFER на частичной основе в сентябре 2015 года и объявил, что он будет постепенно увеличивать отчётный портфель до полного охвата в течение, примерно, двух-трёх лет (IMF, 2015).

Начиная с 2019 года, распределённые запасы оставались относительно стабильными, на уровне более 90 процентов мировых запасов, что делает данные о запасах за последующие годы более прямыми сопоставимыми. Но, несмотря на стабильность размещённых резервов за последний период, доля доллара продолжает падать. В период с 1 квартала 2019 г. по 3 квартал 2021 года доля доллара снижается в 10 из 11 кварталов даже после поправки на колебания, вызванные влиянием обменного курса и процентной ставки. Это говорит о том, что включение новых репортёров может частично объяснить снижение, но не может быть единственным фактором, обуславливающим падение доли доллара.

Даже если мы исключим Китай, охват данных COFER остаётся высоким в течение всего интересующего нас периода, при этом распределённые резервы составляют около 80 процентов от общего объёма некитайских валютных запасов или превышают его (рисунок 14). Таким образом, в то время как включение Китая могло повлиять на состав обследования COFER, другие добавления не оказали такого же эффекта. Кроме того, добавление резервов Китая не могло значительно снизить долю доллара, поскольку в ежегодных отчётах Государственного управления иностранной валюты, агентства, отвечающего за управление валютными резервами Китая, говорится, что в 2014 и 2015 доля доллара в Китайских резервах составляла 58 процентов, а в 2016 она составляла 59 процентов, что немногим ниже среднемирового показателя, зафиксированного исследованием COFER.

Чтобы глубже изучить этот вопрос, мы провели предварительный расчёт, исходя из предположения, что Китай поддерживает свою долю долларов США в резервах на уровне 59 процентов с 2016. Затем мы рассчитали долю доллара США в мировых резервах, если бы Китай не был докладчиком в четвёртом квартале 2020. Доля была бы одинаковой — 58,9 процента, с Китаем или без него. Это говорит о том, что даже если Китай оказывал первоначальное влияние в момент его включения в исследование COFER, к 2020 году это влияние рассеялось.

Таким образом, снижение доли долларов США в мировых резервах за последние два десятилетия нельзя отнести на счёт Китая, поскольку эта долгосрочная тенденция не характерна для периода 2015–2018, когда Китай был включён в COFER. Более того, как отмечалось в предыдущем разделе, диверсификация от валют «большой четвёрки» является общей тенденцией, разделяемой многими странами — как минимум 46 странами, которые мы определили в таблице 6.

Рисунок 14. Распределённые резервы как доля глобальных валютных резервов

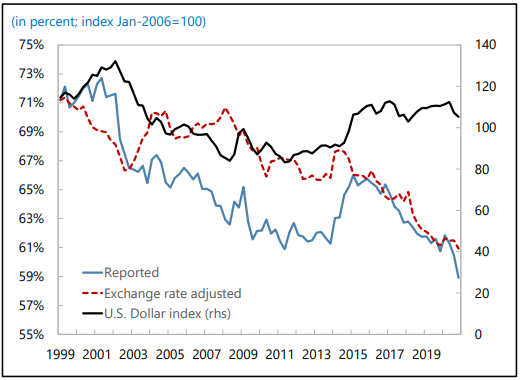

C. Эффекты обменного курса

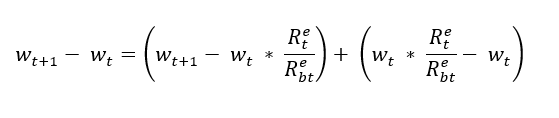

Альтернативная гипотеза состоит в том, что, помимо решений о распределении средств, принимаемых управляющими резервами, доля долларов может также определяться изменениями обменного курса. Чтобы решить эту проблему, мы сначала удаляем вклад колебаний обменного курса и строим скорректированный временной ряд долларовых акций, который более точно отражает влияние покупок и продаж резервных активов. Разложение основано на методологии, изложенной в Arslanalp and Tsuda (2015). Эта методология представляет собой более общую версию более ранних подходов (например, Truman and Wong 2006), которые используют SDR (а не доллар США) в качестве численного значения при корректировке колебаний обменного курса. Основная задача состоит в том, чтобы рассчитать изменение доли доллара, которое произошло бы, если бы все управляющие резервами были инвесторами типа «покупай и держи» и, следовательно, все изменения в долях валюты были бы вызваны колебаниями обменного курса. Затем ряд с поправкой на обменный курс вычитает этот эффект из сообщаемого квартального изменения доли доллара.

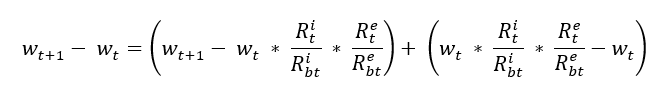

Обозначим долю доллара в период t. Тогда разложение:

где — валовая доходность доллара между периодом t и периодом t+1, — валовая доходность совокупного портфеля резервных валют между периодом t и t+1, где вес каждой валюты в портфеле определяется её долей в совокупных официальных валютных резервах в период t. Валютами, включёнными в портфель, являются доллар США, евро, японская йена, фунт стерлингов, швейцарский франк, австралийский доллар, канадский доллар и китайский юань.

Первый компонент отражает влияние активных решений управляющих резервами о продаже/покупке, а второй — эффект оценки. В частности, первая часть представляет собой изменение доли доллара в результате операций с резервными активами (доля, скорректированная с учётом обменного курса), а вторая часть представляет собой эффект обменного курса, возникающий в результате движения доллара по отношению к другим резервным валютам.

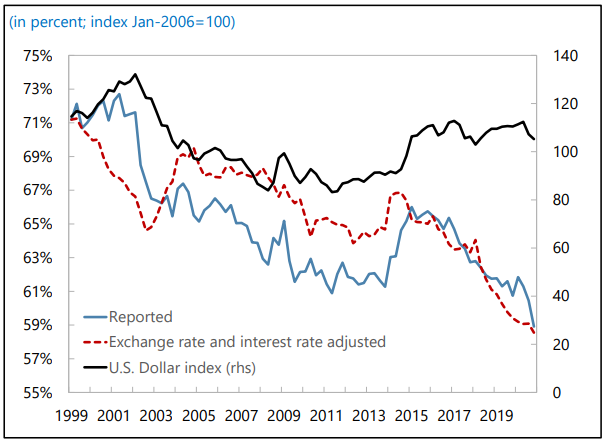

Ряд данных с поправкой на обменный курс показывает, что, хотя колебания стоимости доллара США могут объяснить краткосрочные изменения доли доллара, они не объясняют долгосрочное снижение доли доллара за период (рисунок 15). Долларовый индекс передовой зарубежной экономики ФРС показывает, что стоимость доллара США по отношению к другим основным валютам, в целом, оставалась неизменной за последние два десятилетия, хотя в промежутке между ними были колебания. Последние объясняют около 85 процентов ежеквартальных колебаний доли доллара США в мировых резервах с 1999 года. Оставшиеся 15 процентов краткосрочных колебаний, предположительно, объясняются активными решениями центральных банков по ребалансировке для достижения целевой доли валюты в резервах. Если рассматривать более долгосрочную перспективу, то тот факт, что стоимость доллара США практически не изменилась, в то время как доля доллара США в мировых резервах снизилась, подтверждает, что центральные банки действительно постепенно отходят от доллара.

Рисунок 15. Доля доллара в мировых резервах с поправкой на обменный курс, 1999-2020

Примечание: Индекс доллара США — это долларовый индекс передовой зарубежной экономики ФРС.

D. Эффекты процентных ставок

Другим механизмом, который может вызвать движение долларовой доли без активных продаж или покупок со стороны управляющих резервами, является устойчивая разница в процентных ставках между долларом и другими резервными активами. Поскольку большая часть валютных резервов, вероятно, хранится в процентных активах, таких как депозиты и государственные облигации, любые различия в ставках доходности по разным валютам вызовут колебания долей (особенно если процентный доход, полученный в данной валюте, реинвестируется в активы той же валюты). Таким образом, мы можем наблюдать падение доли доллара, если процентные ставки в долларах ниже ставок по другим валютам. Соответственно, значительные изменения доходности облигаций в резервной валюте могут привести к приросту или убытку капитала и изменению долей валюты.

Чтобы измерить вклад процентных ставок в каждой юрисдикции, мы используем индексы общей доходности государственных облигаций со сроком погашения от нуля до пяти лет. Индексы совокупного дохода по облигациям отражают как процентные платежи, так и прирост капитала, полученный от портфеля в результате изменения процентных ставок. Согласно данным Treasury International Capital (TIC), диапазон от нуля до пяти лет охватывает большую часть авуаров казначейских облигаций США у официальных инвесторов. Рисунок 16 подтверждает, что на этот диапазон сроков погашения приходилось более 65 процентов официальных холдингов казначейских облигаций на конец 2020. Обсуждая инвестирование недавно купленных долларов, Chinn, Ito, and McCauley (2021) отмечают, что казначейские ценные бумаги с промежуточным сроком погашения («живот кривой») являются модальными инвестициями для управляющих резервами центрального банка.

Тогда наша расширенная декомпозиция изменения доли доллара выглядит следующим образом:

где – общий доход по индексу казначейских облигаций, а – общий доход по портфелю государственных облигаций в резервной валюте, каждый из которых взвешен по доле валюты в общих официальных валютных резервах в период t. Интерпретация этого уравнения аналогична предыдущему, за исключением того, что здесь валовая прибыль по каждой резервной валюте включает как изменения обменного курса, так и процентный доход.

Корректировка процентных ставок, в дополнение к обменным курсам, имеет относительно небольшой дополнительный эффект, поскольку процентные ставки в основных валютах стран с развитой экономикой обычно меняются вместе. Траектория изменения долларовой доли, скорректированной на обменный курс и процентные ставки, аналогична доле, скорректированной на обменный курс, что указывает на то, что влияние обменного курса больше (рисунок 17). Эти результаты ещё раз подтверждают аргумент о том, что падение доли доллара происходит в первую очередь из-за активных решений управляющих резервами.

E. Доказательства ребалансировки?

В предыдущих подразделах предполагается, что наблюдаемые изменения в составе резервов отражают активную диверсификацию управляющих резервами центрального банка, а не эффект переоценки. Мы также можем рассмотреть этот вопрос напрямую, спросив, проводят ли управляющие резервами центральных банков ребалансировку своих портфелей в ответ на такие эффекты оценки.

Мы следуем Chinn, Ito и McCauley (2021), включив эффект оценки (как определено ранее) в качестве объясняющей переменной в регрессии долларовых акций. Мы расширяем их структуру, чтобы учитывать динамические эффекты и вводить распределённый лаг эффекта оценки. В отличие от их анализа, мы оцениваем уравнения по уровням, а не по разностям. Помимо эффектов оценки, мы сохраняем объясняющие переменные из предыдущего набора регрессий. Поэтому мы изучаем, проводят ли центральные банки ребалансировку своих портфелей резервов, контролируя структурные изменения в составе резервов, обусловленные другими независимыми переменными.

Нулевые коэффициенты эффектов оценки будут соответствовать ребалансировке, тогда как ненулевые коэффициенты будут указывать на то, что центральные банки допускают колебания долей валюты в зависимости от эффектов оценки в течение определённого периода времени. Мы также можем рассмотреть более слабые формы ребалансировки, когда доли валюты могут колебаться в зависимости от эффекта одновременной оценки, но оставаться стабильными на более длительных горизонтах. Это было бы эквивалентно ограничению суммы коэффициентов условий оценки.

В таблице 7 показаны результаты оценки ребалансировки. В столбцах с 1 по 4 мы показываем результаты включения последовательно более длинных лагов эффекта оценки, начиная от модели только с одновременными эффектами оценки и заканчивая моделью с тремя лагами. В столбце 5 мы показываем результаты для модели лага Койка, которая включает один лаг доли доллара и одновременный эффект оценки. Эта спецификация позволяет текущему эффекту оценки оказывать экспоненциально уменьшающееся влияние на все будущие долларовые акции, но вывод о ребалансировке по-прежнему определяется коэффициентом эффекта оценки. Результаты показывают, что центральные банки ребалансируют свои долларовые акции; то есть оценочный коэффициент на эффекты оценки существенно не отличается от нуля в любой спецификации. Кроме того, F-тесты коэффициентов условий оценки не отвергают нулевую гипотезу о том, что все эти коэффициенты равны нулю.

Таблица 7. Ребалансировка акций в долларах США с использованием доли долларов США в валютных резервах, 1999–2020

|

Переменная |

(1) |

(2) |

(3) |

(4) |

(5) |

|

Доля в долларах Эффект оценки |

-0,54 |

-0,77 |

-0,83 |

-0,01 |

-0,27 |

|

Привязка к доллару |

0,05* |

0,04 |

0,02 |

-0,01 |

0,00 |

|

Привязка к евро |

-0,42*** |

-0,42*** |

-0,41*** |

-0,40*** |

-0,04** |

|

Иная привязка |

-0,16*** |

-0,16** |

-0,23* |

-0,40* |

-0,02 |

|

Торговля с США |

1,49*** |

1,73*** |

2.10*** |

2,82*** |

0,28*** |

|

Торговля с Еврозоной |

-0,21** |

-0,20* |

-0,20 |

-0,25* |

-0,09* |

|

Торговля с Японией |

-1,62*** |

-1,90*** |

-2,17*** |

-2,74*** |

-0,42* |

|

Торговля с Британией |

-0,92 |

-0,79 |

-0,68 |

-0,28 |

0,06 |

|

Доля долга в долларах |

-0,30*** |

-0,37*** |

-0,42*** |

-0,51*** |

-0,08* |

|

Доля долга в евро |

-0,26** |

-0,34*** |

-0,39*** |

-0,46*** |

-0,05 |

|

Доля долга в йенах |

0,03 |

0,04 |

0,01 |

-0,01 |

-0,02 |

|

Доля долга в фунтах |

-3,97 |

-7,80 |

-5,47 |

-8,02* |

1,85 |

|

Фиктивность зоны евро |

0,18*** |

0,17*** |

0,18*** |

0,20*** |

0,00 |

|

Отложенный эффект оценки L1. |

|

-0,01 |

0,01 |

0,10 |

|

|

L2. |

|

|

-0,05 |

0,11 |

|

|

L3. |

|

|

|

-0,61 |

|

|

Отложенная доля доллара США |

|

|

|

|

0,90*** |

|

Константа |

0,97*** |

0,99*** |

0,95*** |

0,98*** |

0,21** |

|

Статистика |

|

|

|

|

|

|

N |

573 |

527 |

480 |

435 |

573 |

|

Псевдо R2 |

1,09 |

1.11 |

1.12 |

1,18 |

3,89 |

Примечание: В данной таблице представлены оценки детерминант долларовых акций на уровне страны, с учётом эффекта оценки, который отражает колебания обменного курса и процентной ставки. Все спецификации оцениваются с помощью модели Тобита с нижним пределом 0 и верхним пределом 1, наложенным на зависимую переменную. Все спецификации включают фиктивные показатели года, для которых коэффициенты опущены; фиктивные показатели совместно значимы во всех спецификациях. Стандартные ошибки устойчивы к неоднородности.

VII. Заключение

В настоящем документе представлен обзор валютной структуры мировых валютных резервов в XXI веке. Он показывает, что падение доли долларовых резервов центральных банков не сопровождалось увеличением доли других традиционных резервных валют, а именно евро, фунта стерлингов и иены. Скорее, это сопровождалось увеличением доли нетрадиционных резервных валют, таких как австралийский доллар, канадский доллар, китайский юань, корейская вона, сингапурский доллар и шведская крона. Этот сдвиг имеет широкую основу: мы выявили 46 активных диверсификаторов, которые изменили свои портфели в этом направлении, так что теперь они держат не менее 5 процентов своих резервов в нетрадиционных валютах.

Конкуренция за резервную валюту обычно изображается как битва гигантов. К началу периода вопрос заключался в том, будет ли доллар «свергнут с престола» евро, валютой единственной другой экономики, размер которой соперничал с Соединёнными Штатами и участвовал в сопоставимом объёме международных операций. В последнее время возникает вопрос, не превзойдёт ли доллар юань, поскольку Китай обгоняет США по совокупному ВВП и объёму международных транзакций. Наши результаты бросают вызов этой формулировке. Евро мало укрепился в качестве резервной валюты с момента своего создания в 1999 году. Несмотря на то, что юань укрепил свои позиции, он по-прежнему отстаёт от доллара, как форма международных резервов. Наиболее заметной тенденцией последних десятилетий является рост нетрадиционных резервных валют — валют стран, не имеющих экономического масштаба и объёма трансграничных операций, которые отличали эмитентов традиционных резервных валют.

Исторически сложилось так, что международное господство доллара и, в меньшей степени, евро, фунта стерлингов и иены поддерживалось тем фактом, что существовали хорошо организованные рынки между многими местными валютами и только валютами «большой четвёрки». Это требовало от тех, кто хочет торговать другими валютными парами, использовать доллар или другого члена «большой четвёрки» в качестве средства или валюты-посредника, требуя от инвестора уплаты дополнительных транзакционных издержек в виде второго спреда между спросом и предложением. Сегодня, напротив, существуют прямые рынки с большим количеством валютных пар в большем количестве финансовых центров. Это находит своё отражение в спредах покупки и продажи по операциям с иностранной валютой в нетрадиционных валютах, которые мало отличаются от спредов по основным валютам. В то же время, управляющие резервами центральных банков стали более активно управлять инвестиционными траншами своих портфелей, размер которых растёт, в то время как многие нетрадиционные валюты демонстрируют привлекательную доходность, с поправкой на волатильность, по сравнению с их традиционными конкурентами. В совокупности, эти факторы привели к отходу от валют «большой четвёрки» (на практике, в основном, это доллар, который доминирует в «большой четвёрке»).

Все это говорит о том, что если господству доллара придёт конец (сценарий, а не прогноз), то «гринбек» может быть уничтожен не основными конкурентами доллара, а широкой группой альтернативных валют (Eichengreen 2021).

Комментарии

В общем: доллар жил, доллар жив, доллар будет жить. Спасибо.

Если рассматривать более долгосрочную перспективу, то тот факт, что стоимость доллара США практически не изменилась, в то время как доля доллара США в мировых резервах снизилась, подтверждает, что центральные банки действительно постепенно отходят от доллара.

Читать текст нужно до конца

Здесь самое главное скорость этой постепенности. Лет через сто-двести как раз и отойдут? Или быстрее? Судя по графикам - колеблется туда-сюда. Не так давно эта доля была и ниже.

Какие 100 лет? Сейчас процессы созревания-пика расцвета - упадка происходят очень быстро. Не как во времена римской империи. Британская империя существовала примерно 400 лет. Американская будет лет 100 плюс минус. С 1918 уже прошло больше 100 лет.

Вы рассматриваете существование американской империи с точки зрения экономики. Сейчас экономика отходит на второй план, уступая место политике и военной силе. По этому, возможно, в экономическом поле американская империя продержалась бы 100 лет, но ей поставили политические подпорки, в виде обрушения соцлагеря. Сейчас штаты стараются подставить в качестве подпорки Европу (кузнец не нужен). Главное, подняв свою экономику за счёт Европы, нагнуть Россию. После этого Китай сам к ногам упадёт. И всё, Америка в дамках.

Мечты мечты

Вы вроде ковкой занимаетесь, а здесь разнылись, что такое 100-200 лет для истории России? Ну да идея кайфа у многих обломилась так и хрен на них.

Я не ною, а не скачу. Не переносите на меня свои комплексы.

Текст чисто экономический и довольно манипулятивный. Стоимость прямоугольного доллара США весьма сильно изменилась относительно круглого доллара США. Не заметить этот факт невозможно.

Про валюты в ЗВР сказано, а про золото - нет. Внезапно. Просто короткая оговорка, что рассматриваем ЗВР без З и СДР.

Текст то читали или просто вякнуть? Доля падает, замещение идет нетрадиционными валютами. И США ничего сделать с этим не могут - диверсифицированное воздействие, никого не накажешь, все понемногу сливают - всеобщий саботаж долларовой системы. А что будет если «Атилла промахнется?», ему в спину с удовольствием вцепятся все его шакалы.

Я да, и даже графики смотрел. А когда доллар исчезнет из расчетов? Вы спец или так, просто вякаете?

Добавил комментарий выше

В статье представлены графики. По ним того что вы пишите не видно. Вы можете подтвердить фактами, что идет всеобщий саботаж долларовой системы или это ваша

вяканиефантазия?Саботажников прямо на этих графиках гасили окурками. Поэтому дурних нема, все осторожные стали.

Вот когда пан Путин надерёт задницу НАТО, тогда и можно будет закупаться макулатуркой других цветов.

Да только там был нюанс, что спреды все равно относительно бакса ходят!

Если для доказательство этого тезиса требуется написать роман в 500 страниц, - то не верю.

И любая Война на Планете усиливает доллар и спрос на него. Что и происходит.